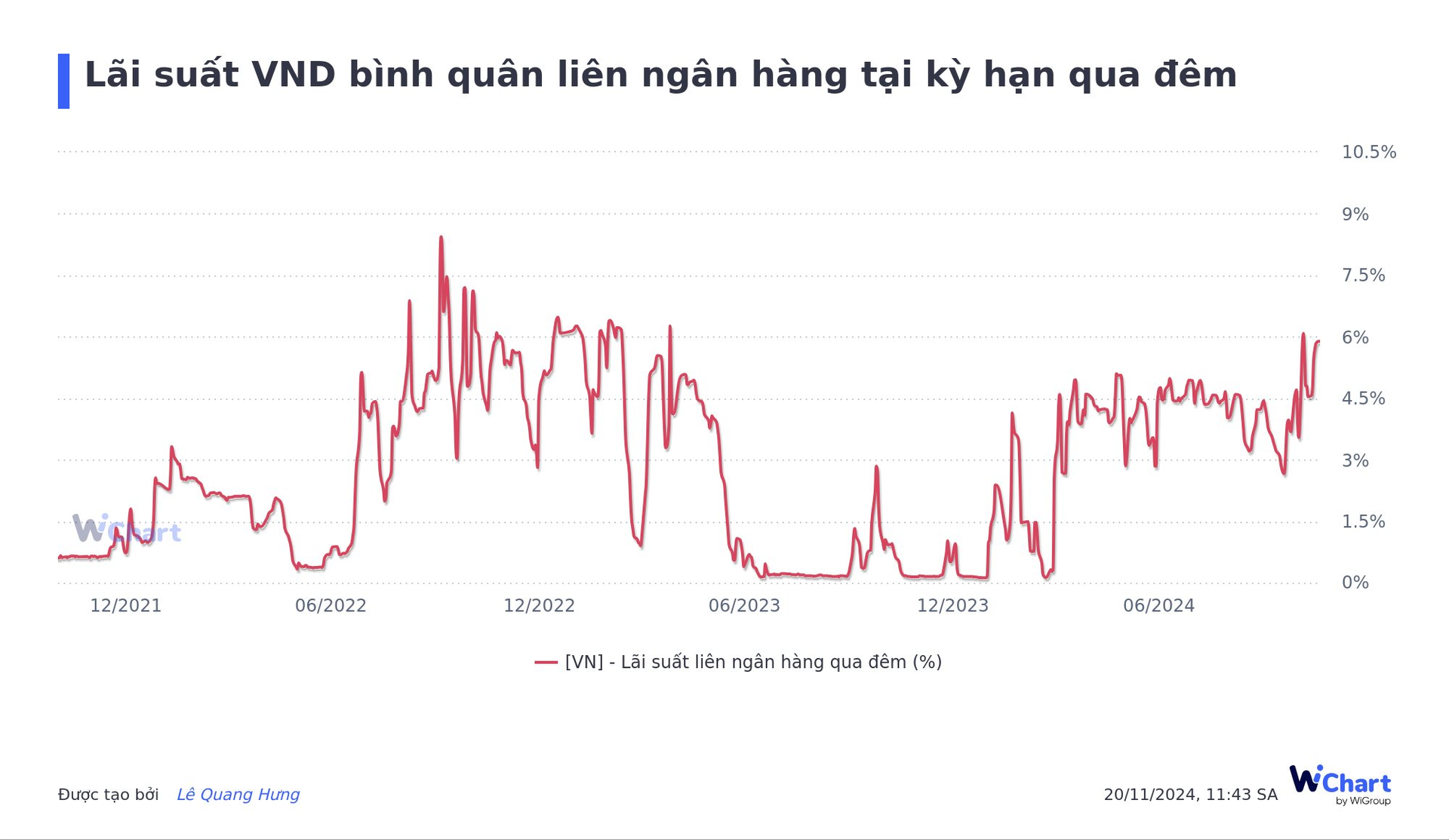

Theo số liệu mới nhất được Ngân hàng Nhà nước (NHNN) công bố, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) trong phiên 18/11 đã tăng lên 5,89%/năm, tương ứng tăng 1,33 điểm % so với mức ghi nhận trước đó 1 tuần. Lãi suất qua đêm liên ngân hàng hiện đang được giao dịch ở vùng cao nhất kể từ tháng 4/2023.

Cùng với kỳ hạn qua đêm, lãi suất hầu hết kỳ hạn chủ chốt khác đều tăng lên trên 5%/năm trong những phiên gần đây. Cụ thể, kỳ hạn 1 tuần tăng lên 5,73%, kỳ hạn 2 tuần tăng lên 5,19%, kỳ hạn 1 tăng lên 5,67%.

Đi cùng diễn biến tăng của lãi suất liên ngân hàng, thanh khoản hệ thống cũng phát tín hiệu thắt chặt hơn khi nhiều ngân hàng tìm đến kênh cho vay cầm cố giấy tờ có giá (OMO) của NHNN.

Theo đó, liên tiếp kể từ phiên 4/11 – 19/11, đều có hàng chục tổ chức tín dụng tham gia các phiên đấu thầu giấy tờ có giá của NHNN với khối lượng trúng thầu duy trì ở mức 10.000 – 20.000 tỷ đồng/phiên. Bên cạnh đó, các ngân hàng cũng không còn mặn mà với kênh hút tiền qua tín phiếu của NHNN với khối lượng trúng thầu mỗi phiên chỉ vài trăm tỷ đồng, dù lãi suất đã tăng lên 4%/năm.

Trong bối cảnh các ngân hàng đẩy mạnh vay nóng và hạn chế mua tín phiếu, tổng lượng OMO lưu hành trên kênh cầm cố đã tăng lên gần 100.000 tỷ đồng vào cuối phiên 19/11, trong khi lượng tín phiếu lưu hành giảm về còn 29.700 tỷ đồng tín phiếu lưu hành trên thị trường. Tính chung, NHNN đang ở trạng thái bơm ròng gần 70.300 tỷ đồng cho hệ thống ngân hàng.

Song hành với những tín hiệu thanh khoản thắt chặt trên thị trường 2, nhiều ngân hàng cũng đã tăng lãi suất huy động tiền gửi trên thị trường dân cư. Theo đó, sau khoảng 2 tháng chững lại, một loạt nhà băng, bao gồm cả ngân hàng lớn như Agribank, Techcombank và MB, đã tăng thông lãi suất tiết kiệm trong những ngày gần đây.

Tính từ đầu tháng 11, đã có 13 ngân hàng tăng lãi suất huy động gồm: BaoViet Bank, HDBank, GPBank, LPBank, Nam A Bank, IVB, Viet A Bank, VIB, MB, Agribank, Techcombank, ABBank và VietBank. Trong đó, một số ngân hàng đã hai lần tăng lãi suất kể từ đầu tháng.

Những diễn biến mới trên thị trường tiền tệ xuất hiện trong giai đoạn cao điểm tăng trưởng tín dụng dịp cuối năm và NHNN đang triển khai biện pháp kép để 'ghìm cương' tỷ giá.

Theo số liệu từ NHNN, tăng trưởng tín dụng tính đến ngày 31/10 đã tăng 10,08% so với cuối năm 2023. Cùng kỳ năm trước, tăng trưởng tín dụng chỉ ở mức 7,4%.

Trong khi đó, việc tỷ giá USD tại các ngân hàng liên tục niêm yết sát, thậm chí kịch trần suốt gần 1 tháng qua và đã tăng 4,3% kể từ đầu năm khiến NHNN phải áp dụng đồng thời cả hai công cụ là phát hành tín phiếu và bán ngoại tệ để ổn định thị trường ngoại tệ. Hoạt động điều hành của NHNN được đánh giá sẽ giúp kiềm chế đà tăng nóng của tỷ giá, nhưng sẽ phần nào ảnh hưởng tới thanh khoản VND của hệ thống ngân hàng.

Trong báo cáo mới đây, Chứng khoán MB (MBS) cho biết lãi suất liên ngân hàng tăng cao đã phát tín hiệu về thiếu hụt thanh khoản. Theo MBS, việc NHNN phát hành tín phiếu và Kho bạc Nhà nước (KBNN) rút hơn 4,5 tỷ USD từ ba ngân hàng lớn trong quý III/2024 là yếu tố khiến áp lực thanh khoản tăng cao.

“Mặc dù NHNN có những biện pháp can thiệp mạnh mẽ như bơm tiền qua kênh OMO, lãi suất qua đêm vẫn ở mức trên 5%, cho thấy áp lực đáng kể trong hệ thống”, MBS nhận định.

MBS cho rằng diễn biến này là một yếu tố góp phần thúc đẩy các ngân hàng tiếp tục điều chỉnh tăng lãi suất tiền gửi nhằm thu hút vốn mới, qua đó giúp đảm bảo thanh khoản. Các chuyên viên phân tích của MB dự báo lãi suất đầu vào sẽ tăng nhẹ thêm 0,2 điểm % vào cuối năm nay.