"Một cơ thể béo phì cần giảm cân, tập thể dục" có lẽ là mô tả chính xác nhất về cách mà ông Nguyễn Đức Tài đang tái cấu trúc CTCP Đầu tư Thế Giới Di Động (mã MWG). Với quy mô đồ sộ, MWG đã và đang có những động thái mạnh tay để thanh lọc các cửa hàng kém hiệu quả trong hệ thống.

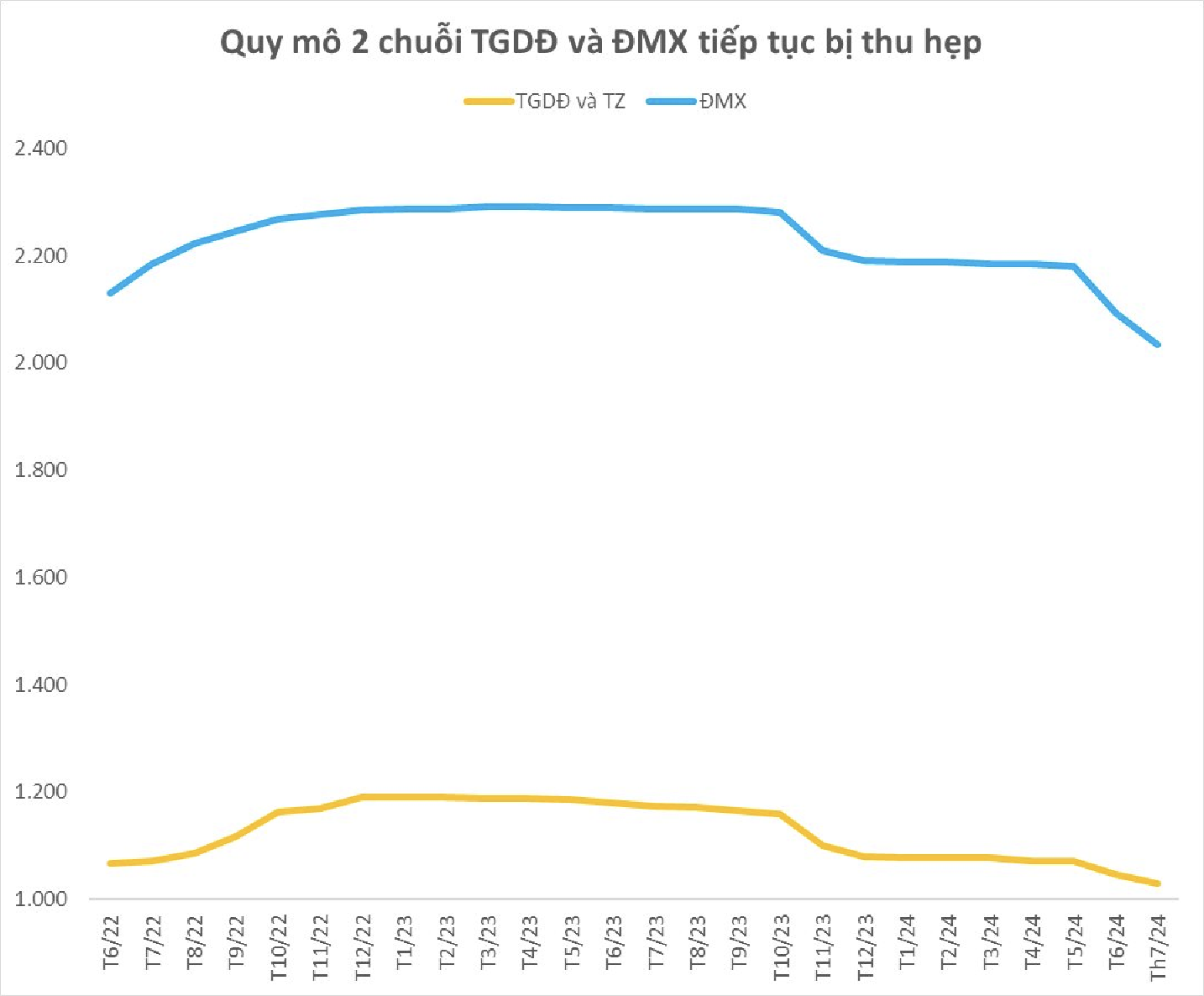

Chỉ tính riêng trong tháng 7 vừa qua, MWG đã đóng cửa 18 cửa hàng Thế Giới Di Động (TGDĐ bao gồm Topzone), 59 điểm bán Điện Máy Xanh (ĐMX) và đặc biệt là 94 cửa hàng trong chuỗi nhà thuốc An Khang. Tính chung 7 tháng đầu năm, chuỗi TGDĐ đã giảm 43 cửa hàng, ĐMX giảm 150 cửa hàng và An Khang giảm 140 cửa hàng.

Tại cuộc họp nhà đầu tư quý 2/2024, lãnh đạo MWG cho biết doanh nghiệp đã cơ bản hoàn tất việc đóng các cửa hàng TGDĐ và ĐMX. Tuy nhiên, chuỗi nhà thuốc An Khang vẫn trong quá trình thanh lọc, dự kiến sẽ tiếp tục đóng thêm gần 200 cửa hàng, duy trì số nhà thuốc đang hoạt động khoảng 300 điểm bán.

"Số lượng cửa hàng sẽ được điều chỉnh tùy theo từng thời điểm. Nếu thị trường phát triển mạnh và cơ hội mở ra nhiều, chúng tôi sẽ tập trung cho việc mở rộng quy mô nhằm tăng doanh thu và chiếm thị phần lớn hơn. Tuy nhiên trong bối cảnh thị trường khó khăn như hiện tại, MWG tập trung nhiều hơn vào "chất" của mỗi cửa hàng", lãnh đạo MWG chiasẻ.

Vì sao đóng loạt cửa hàng lại là tin vui?

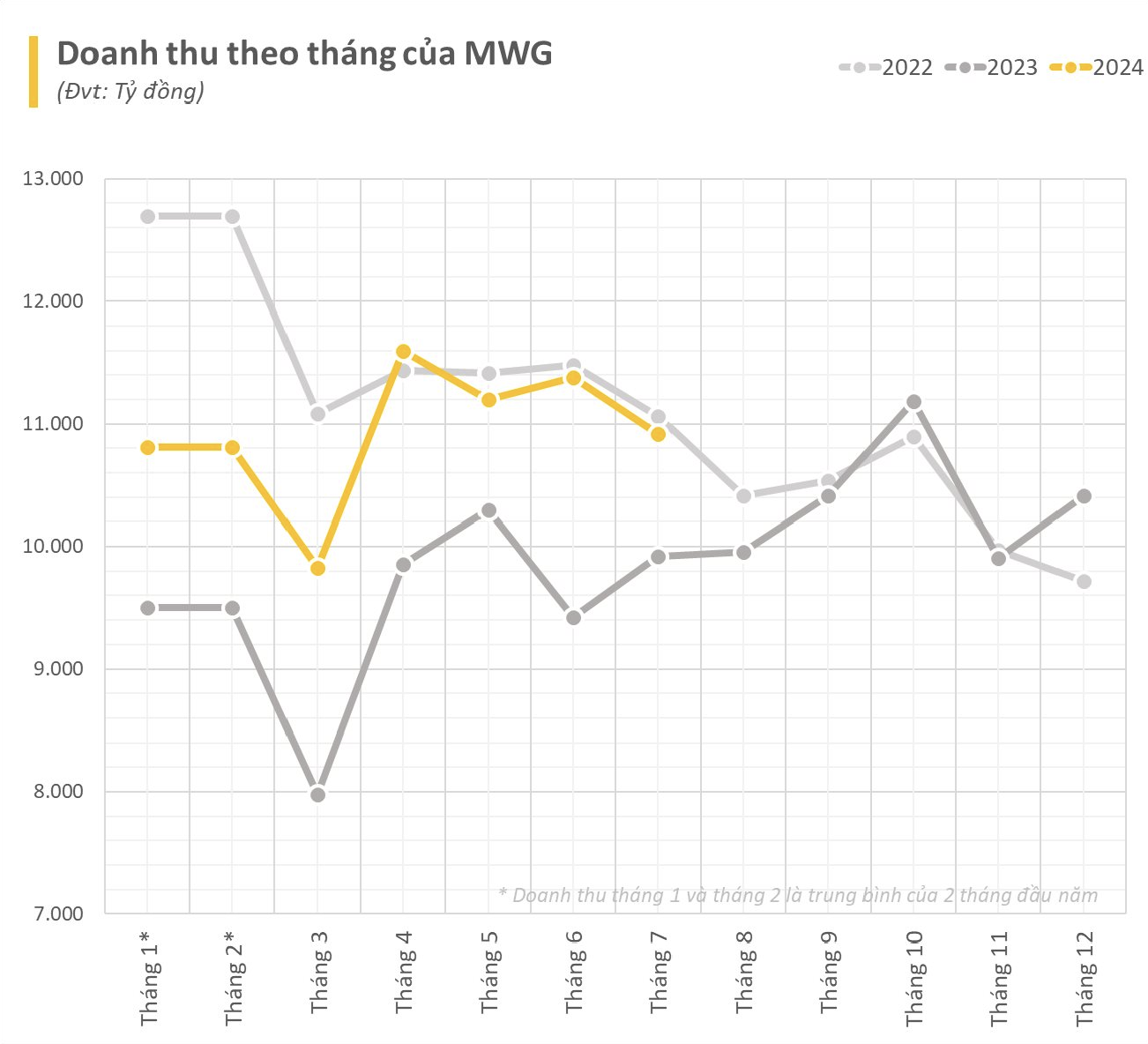

Đóng cửa hàng loạt cửa hàng, rủi ro lớn nhất là doanh thu sụt giảm. Tuy nhiên, điều này lại không xảy ra với MWG khi doanh thu 7 tháng đầu năm 2024 vẫn tăng trưởng 15% so với cùng kỳ, đạt hơn 76.500 tỷ đồng. Riêng trong tháng 7, MWG đạt xấp xỉ 11.000 tỷ đồng doanh thu, tăng 10% so với cùng kỳ năm trước.

Xét theo từng mảng kinh doanh, chuỗi TGDĐ/ĐMX đạt tổng doanh thu 51.300 tỷ đồng sau 7 tháng đầu năm, tăng hơn 6% so với cùng kỳ 2023. Riêng trong tháng 7, MWG thu khoảng 7.200 tỷ từ bán đồ điện tử, điện máy, điện lạnh. Kết quả này càng củng cố luận điểm mà ban lãnh đạo MWG đưa ra cho chiến dịch này.

Nhớ lại thời điểm cuối năm ngoái, tại cuộc họp nhà đầu tư quý 4, ông Nguyễn Đức Tài từng tự tin khẳng định việc đóng bớt cửa hàng sẽ không ảnh hưởng lớn đến doanh thu của MWG nhờ sự chuyển dịch sang các cửa hàng lân cận. Đổi lại, động thái này giúp MWG tiết giảm đáng kể chi phí, tối ưu hoá hiệu quả hoạt động.

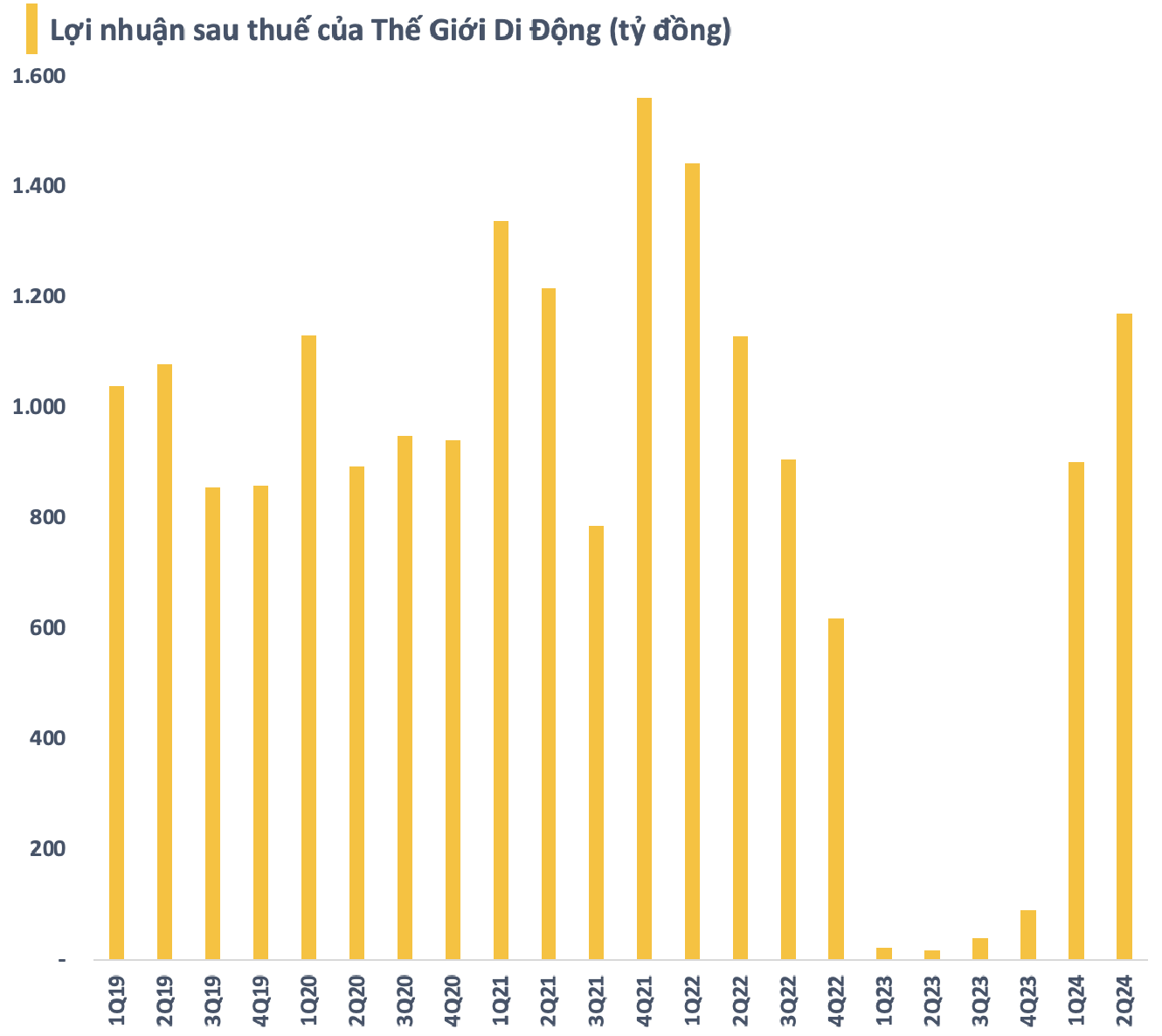

Thực tế cho thấy, lợi nhuận của MWG đã hồi phục rất mạnh từ đầu năm đến nay. Doanh nghiệp bán lẻ này đã có 2 quý liên tiếp tăng trưởng đột biến so với nền thấp cùng kỳ 2023. Lợi nhuận sau thuế luỹ kế 6 tháng đầu năm đạt 2.075 tỷ đồng, tăng hơn 5.200% so với nửa đầu năm ngoái, qua đó hoàn thành gần 87% kế hoạch đề ra.

Còn với chuỗi nhà thuốc An Khang, MWG dường như đang "copy" lại con đường thành công của của Bách Hóa Xanh (BHX). Theo đại diện MWG, hai mục tiêu chính An Khang nỗ lực đạt tới là đảm bảo đủ thuốc cho khách hàng và trình độ của dược sĩ. Về định hướng, đầu tiên sẽ thu hẹp số lượng cửa hàng để vận hành với chi phí thấp nhất, tiếp đó sẽ hoàn thiện mô hình kinh doanh để đạt được kết quả hòa vốn rồi mới đến tăng tốc mở rộng sau.

Hiện tại, doanh thu trên mỗi cửa hàng đang hoạt động của chuỗi nhà thuốc An Khang đã đạt trên 500 triệu đồng/tháng, tốt hơn con số 450 triệu đồng hồi cuối năm 2023. Tuy nhiên, điểm hoà vốn đối với chuỗi nhà thuốc là doanh thu trên 550 triệu đồng/cửa hàng/tháng. Đây là một mục tiêu khá thách thức và không dễ đạt được trong ngắn hạn.

Yếu thu hẹp, khoẻ mở rộng

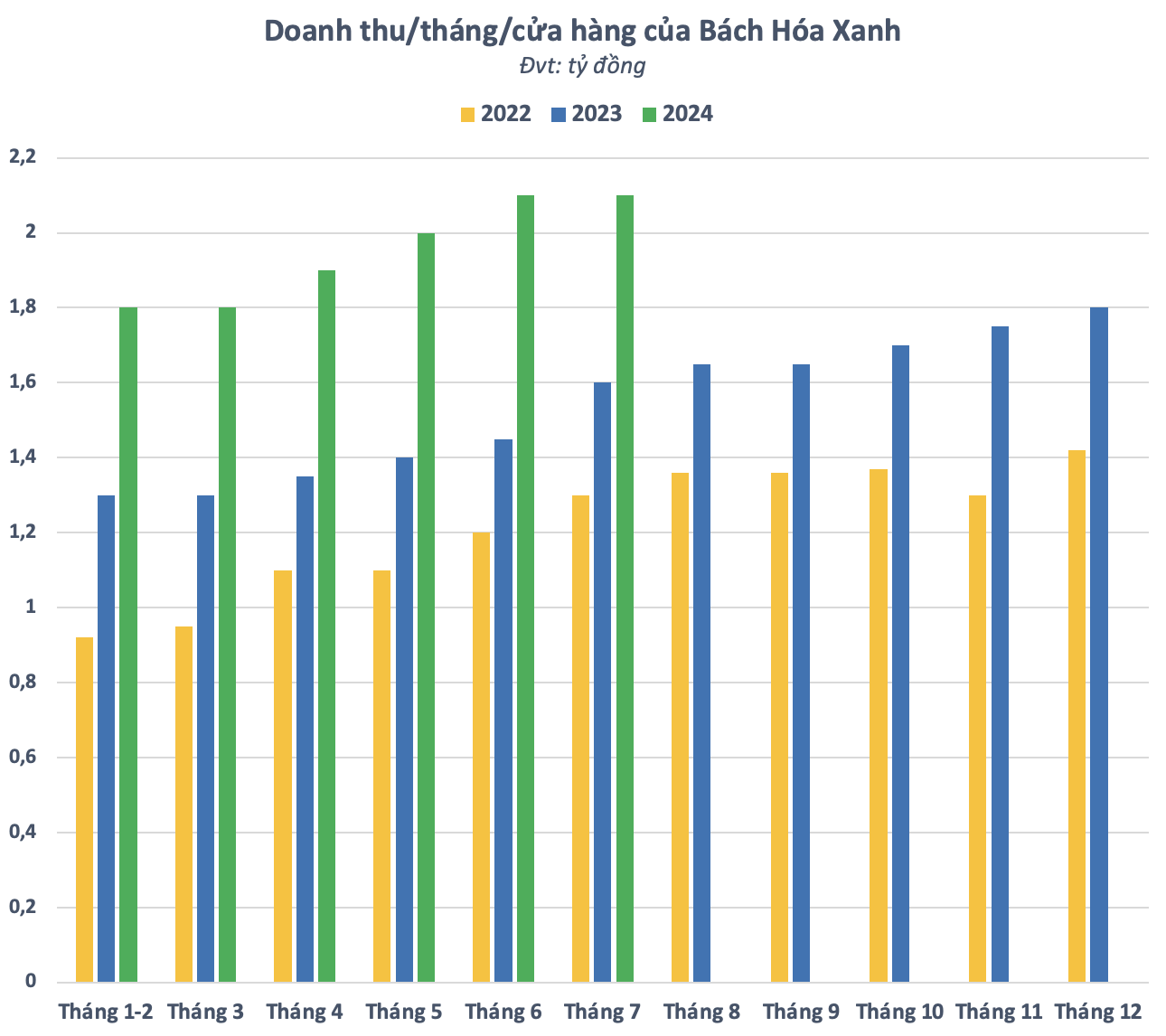

"Xấu che, đẹp khoe", sau khi chính thức có lãi trong quý 2 vừa qua, BHX không giấu tham vọng tiếp tục mở rộng hệ thống sau giai đoạn có phần chững lại. Chuỗi tạp hóa của MWG dự kiến sẽ mở mới 7 cửa hàng tại tại 4 tỉnh, thành là TP. Hồ Chí Minh (3 cửa hàng), Long An (1 cửa hàng), Bình Dương (1 cửa hàng) và Đồng Nai (2 cửa hàng) thời gian tới.

7 tháng đầu năm, BHX đem về cho MWG 23.000 tỷ đồng doanh thu, tăng 40% so với cùng kỳ 2023. Riêng tháng 7, doanh thu đạt hơn 3.600 tỷ đồng, tăng gần 28% so với cùng kỳ năm trước, trong đó cả 2 ngành hàng tươi sống và FMCG đều duy trì mức tăng trưởng 2 chữ số so. Doanh thu bình quân trong tháng 7 đạt 2,1 tỷ đồng/cửa hàng. Đến cuối tháng 7, chuỗi có 1.704 cửa hàng, tăng 3 cửa hàng so với cuối tháng 6.

Tương tự, chuỗi điện máy EraBlue tại Indonesia cũng đang được MWG "bật đèn xanh" cho mở rộng hệ thống dù chưa hoà vốn cấp độ công ty. Tính đến tháng 7/2024, chuỗi đã có 65 cửa hàng ở các khu vực vệ tinh thủ đô Jakarta, trong số đó có 37 cửa hàng size mini (size M, diện tích khoảng 280 – 320m2) và 28 cửa hàng size Supermini (size S, diện tích từ 180 – 220m2). Điều đặc biệt là các cửa hàng EraBlue có doanh thu (4 tỷ/tháng với size M và 2,2 tỷ/tháng với size S) gần gấp đôi so với một cửa hàng ĐMX có cùng diện tích tại Việt Nam.

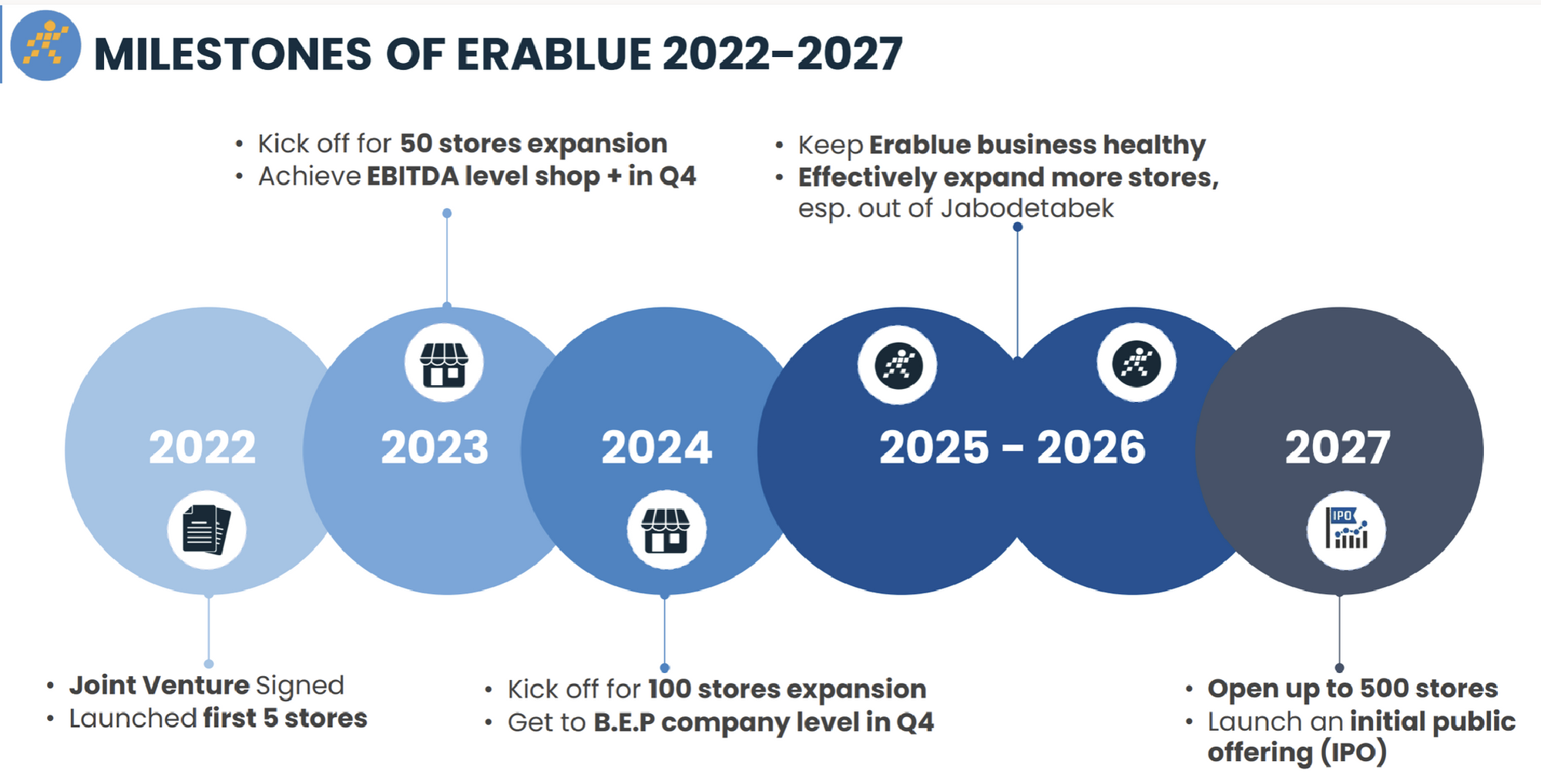

Ban lãnh đạo MWG tự tin áp dụng thành công mô hình ĐMX tại Việt Nam tại thị trường vạn đảo. Khi chuỗi có lãi cấp độ công ty, EraBlue sẽ bung sức mở rộng hệ thống. Số cửa hàng dự kiến sẽ được nâng lên gần 100 kết thúc năm 2024 và 500 cửa hàng vào năm 2027. Như vậy, trung bình trong giai đoạn từ 2025 – 2027 sẽ có ít nhất 10 cửa hàng EraBlue được khai trương mỗi tháng. Khi về đích với 500 cửa hàng, cả hai bên không loại trừ khả năng sẽ IPO và lên sàn chứng khoán tại Indonesia sau thời điểm 2027.

Nhìn chung, mảng bán lẻ ICT&CE của MWG đã đạt đến quy mô rất lớn và không dễ để tăng trưởng cao còn chuỗi nhà thuốc vẫn còn là ẩn số. Trong bối cảnh đó, BHX được kỳ vọng là động lực mới của MWG trong khi EraBlue lại là một hướng đi khác của nhằm hiện thực hóa tham vọng "go global" của ông Nguyễn Đức Tài và cộng sự với công thức thành công đã được kiểm chứng tại Việt Nam.