Ngày 2/5/2017, Ban Quản lý Khu kinh tế tỉnh Bình Định chấp thuận chủ trương đầu tư cho Công ty TNHH Đầu tư và Phát triển FLC Faros Bình Định (nay là CTCP Đầu tư và Phát triển Bình Định) đầu tư Dự án Khu đô thị chức năng FLC Lux City Quy Nhơn tại Phân khu số 6, Khu Đô thị du lịch sinh thái Nhơn Hội thuộc Khu kinh tế Nhơn Hội, TP. Quy Nhơn.

Với quy mô lên đến 325.940 m2, tổng vốn đầu tư trên 600 tỷ đồng, dự án được kỳ vọng sẽ tạo điểm nhấn về kiến trúc cảnh quan, dịch vụ, thương mại, nhà ở cho khu đô thị nói riêng và tỉnh nói chung, qua đó hình thành nên một quần thể khu đô thị chức năng cao cấp theo tiêu chuẩn quốc tế.

Theo tiến độ đăng ký, dự án chia làm 2 giai đoạn và thực hiện đầu tư xây dựng trong khoảng 2 năm.

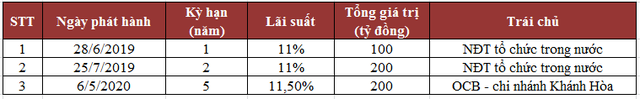

Từ những ngày cuối tháng 6/2019 đến nay, CTCP Đầu tư và Phát triển Bình Định (Phát triển Bình Định) đã đẩy mạnh huy động vốn thông qua kênh trái phiếu. Dữ liệu của Nhadautu.vn cho thấy, Phát triển Bình Định đã huy động vốn qua 3 đợt phát hành trái phiếu, với tổng giá trị là 500 tỷ đồng.

Lần gần nhất, doanh nghiệp này vào ngày 6/5/2020 đã phát hành thành công 200 tỷ đồng trái phiếu (đợt 1) cho Ngân hàng TMCP Phương Đông (OCB) – chi nhánh Khánh Hòa.

Đây là loại trái phiếu có tài sản đảm bảo, không chuyển đổi, không kèm chứng quyền. Được biết, lô trái phiếu này có kỳ hạn 5 năm, lãi suất danh nghĩa/thực tế là 11,5%/năm.

Tài sản đảm bảo không được công bố cụ thể. Báo cáo chỉ cho biết, lô trái phiếu này được bảo lãnh thanh toán từ bên thứ ba là OCB – chi nhánh Khánh Hòa.

Nhiều khả năng sẽ còn những đợt phát hành tiếp theo của Phát triển Bình Định, căn cứ theo chú thích đây mới là "đợt 1". Trước đó, Phát triển Bình Định trong năm 2019 cũng phát hành thành công 2 đợt trái phiếu khác. Đáng chú ý, CTCP Tập đoàn FLC (FLC Group) là đơn vị bảo lãnh thanh toán cả 2 đợt phát hành này.

CTCP Đầu tư và Phát triển Bình Định, tên ban đầu là Công ty TNHH Đầu tư và Phát triển FLC Faros Bình Định, được thành lập vào ngày 27/3/2017.

Vốn điều lệ lúc thành lập là 100 tỷ đồng và thuộc sở hữu của CTCP Xây dựng FLC Faros. Bà Vũ Đặng Hải Yến là Chủ tịch, người đại diện theo pháp luật công ty và cũng là người được ủy quyền cho phần vốn góp 100 tỷ đồng của FLC Faros.

Đến tháng 10/2018, công ty đổi tên thành CTCP Đầu tư và phát triển Bình Định như hiện tại. Cùng với đó, thực hiện tăng vốn điều lệ từ 100 tỷ lên 500 tỷ đồng. Đây cũng là thời điểm FLC Faros thoái hết vốn khỏi CTCP Đầu tư và phát triển Bình Định.

Dù vậy, giới đầu tư nhận định nhiều khả năng Phát triển Bình Định vẫn nằm trong "hệ sinh thái" FLC. Suy luận này không phải không có căn cứ, bởi như đã đề cập, FLC xuất hiện trong 2 đợt phát hành trái phiếu của doanh nghiệp với tư cách là bên bảo lãnh và thanh toán.

Ngoài ra, bà Vũ Đặng Hải Yến, Chủ tịch kiêm người đại diện theo pháp luật CTCP Đầu tư và phát triển Bình Định đang là Thành viên HĐQT CTCP Đầu tư và Khoáng sản FLC Stone (tiền thân là CTCP Đầu tư và Khoáng sản FLC AMD) từ tháng 6/2018 đến nay – đơn vị có liên quan mật thiết đến FLC Group của đại gia Trịnh Văn Quyết. Bà cũng từng có thời gian là Thành viên HĐQT tại FLC Faros nhưng đã từ nhiệm vào ngày 22/5/2018.

Liên quan đến OCB, như Nhadautu.vn từng đưa tin , vợ chồng ông Trịnh Văn Quyết từ đầu năm 2019 đến nay đã thế chấp tổng cộng 49,8 triệu cổ phiếu ROS tại OCB.

Mối quan hệ khăng khít của OCB và FLC Group của ông Trịnh Văn Quyết đặc biệt được đẩy mạnh từ khi hai bên ký kết hợp tác chiến lược vào đầu năm 2019.

Theo đó, OCB sẽ cung cấp các giải pháp tài chính tốt nhất về dịch vụ tín dụng trung dài hạn, cấp vốn lưu động và tài trợ vốn để hỗ trợ các hoạt động sản xuất kinh doanh, đầu tư phát triển dự án của Tập đoàn FLC cũng như các đơn vị thành viên.

Bên cạnh 3 đợt phát hành thu xếp cho Phát triển Bình Định, vào cuối năm 2019, trực tiếp FLC đã phát hành 300 tỷ đồng trái phiếu cho OCB.

Đây là lô trái phiếu có kỳ hạn 3 năm, lãi suất cố định năm đầu tiên là 10,3%/năm; từ năm thứ 2, lãi suất được neo vào lãi suất tiền gửi tiết kiệm cá nhân trả lãi sau, kỳ hạn 12 tháng được niêm yết công khai bởi OCB cộng biên độ 3,5%/năm.

Tài sản đảm bảo lô trái phiếu này là quyền sử dụng đất tại một số khu đất thuộc Khu đô thị du lịch sinh thái FLC tại Sầm Sơn, Thanh Hóa.

Số tiền của đợt phát hành này được sử dụng để hoàn thiện hạng mục TTTM, tháp văn phòng và tầng hầm của dự án Công trình hỗ hợp nhà ở văn phòng và TTTM tại 265 Cầu Giấy, Hà Nội (FLC Twin Towers). Dự án này có tổng đầu tư hơn 2.500 tỷ đồng và hiện đã hoàn thiện, đưa vào sử dụng.

"Khẩu vị" resort của OCB

Trong những năm trở lại đây, đầu tư bất động sản sân golf đang ngày càng được ưa chuộng. Nắm bắt xu thế đó, OCB cũng tăng cường cho vay với các dự án resort này, điển hình là dự án tổ hợp gần 800ha có tên thương mại The Lotus hay KN Paradise là dự án lớn nhất tại Cam Ranh, bao gồm 1 sân golf 27 hố (đưa vào khai thác tháng 10/2018), 3.292 shophouse, 900 căn biệt thự, 5.049 căn liền kề, 23.335 căn condotel cùng 12 khách sạn, spa resort tiêu chuẩn 4-5 sao.

Như Nhadautu.vn đã đề cập , OCB vào ngày 29/12/2018 đã mua 550 tỷ đồng trái phiếu không chuyển đổi, kỳ hạn 3 năm của Long Thành Golf. Lãi suất năm đầu là 10,3%/năm, từ năm thứ hai tính bằng lãi tiền gửi tham chiếu của OCB cộng biên độ 3,5%.

Đây là đợt phát hành đầu tiên của Long Thành Golf trong kế hoạch huy động vốn để đầu tư phát triển dự án KN Paradise tại Khánh Hoà có tổng giá trị đầu tư hơn 46 nghìn tỷ đồng (2 tỷ USD).