Tính từ hồi đầu năm, cổ phiếu này đã tăng tới 67% giá trị, vốn hóa thị trường cũng theo đó tăng lên 17.450 tỷ đồng.

Đà tăng của MBS nói riêng và nhóm chứng khoán nói chung được thúc đẩy sau khi Thông tư 68/2024/TT-BTC đã chính thức được ban hành, cho phép các công ty chứng khoán cung cấp dịch vụ cho phép nhà đầu tư tổ chức nước ngoài đặt lệnh chứng khoán mà không cần đủ tiền kể từ ngày 02/11 tới đây.

Theo nhiều nhận định, đây là một bước tiến quan trọng trong tiến trình nâng hạng của chứng khoán Việt Nam. Thông tư 68/2024/TT-BTC dự kiến sẽ giúp Việt Nam đáp ứng các điều kiện cốt yếu để nâng hạng. Chứng khoán VNDirect kỳ vọng thị trường chứng khoán Việt Nam sẽ được FTSE và MSCI xếp hạng là thị trường Mới Nổi lần lượt vào năm 2025 và 2026.

Nếu thị trường chứng khoán Việt Nam được FTSE và MSCI nâng hạng lên thị trường mới nổi, các quỹ đầu tư mô phỏng các chỉ số này sẽ phân bổ vốn vào thị trường Việt Nam. Mức đầu tư sẽ phụ thuộc vào chiến lược phân bổ của từng quỹ. Các cổ phiếu dự kiến sẽ được hưởng lợi nhiều nhất sẽ là những cổ phiếu có tỷ trọng cao nhất trong rổ chỉ số FTSE và MSCI.

Mặt khác, việc tháo gỡ nút thắt quan trọng trong quá trình nâng hạng được kỳ vọng sẽ trở thành chất xúc tác để đảo chiều dòng vốn ngoại trên thị trường chứng khoán Việt Nam.

Nhóm phân tích VNDirect đánh giá ngành chứng khoán sẽ được hưởng lợi khi phục vụ nhiều nhà đầu tư tổ chức nước ngoài hơn nhờ gia tăng thu nhập từ mảng môi giới khi thanh khoản gia tăng.

Hoàn tất đợt phát hành 109 triệu cổ phiếu cho cổ đông hiện hữu

Trong một diễn biến liên quan, Chứng khoán MB mới đây đã kết thúc đợt phát hành thêm cổ phiếu cho cổ đông hiện hữu. Cụ thể, MBS đã phát hành thành công 108,3 triệu cổ phiếu trên tổng số 109,4 triệu cổ phiếu đăng kỳ chào bán, tỷ lệ 4:1 với mức giá 10.000 đồng/cp. Số cổ phiếu còn lại chưa phân phối hết là 1,15 triệu đơn vị đã được Ngân hàng TMCP Quân đội (MB) đăng ký mua lại toàn bộ. MB cũng là cổ đông lớn nhất của MBS, hiện nắm giữ gần 80% vốn.

Kết thúc đợt phát hành, số lượng cổ phiếu lưu hành tăng lên hơn 547 triệu đơn vị, tương ứng vốn điều lệ đạt gần 5.500 tỷ đồng. Công ty có kế hoạch sử dụng số tiền huy động được cho nhiều mục tiêu chiến lược: 50 tỷ đồng sẽ được đầu tư vào hệ thống công nghệ thông tin; 450 tỷ đồng dành cho hoạt động tự doanh và bảo lãnh phát hành; và 594 tỷ đồng sẽ bổ sung vào nguồn vốn cho vay ký quỹ (margin).

Bên cạnh việc chào bán cổ phiếu cho cổ đông hiện hữu, Chứng khoán MB cũng lên kế hoạch phát hành hơn 28,7 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp. Giá chào bán sẽ được thỏa thuận nhưng không thấp hơn giá trị sổ sách là 11.512 đồng/cổ phiếu. MBS ước tính thu về ít nhất 331 tỷ đồng từ đợt phát hành này, và số cổ phiếu sẽ bị hạn chế chuyển nhượng trong vòng 1 năm.

Nếu cả hai đợt phát hành thành công, vốn điều lệ của Chứng khoán MB sẽ tăng lên gần 5.800 tỷ đồng

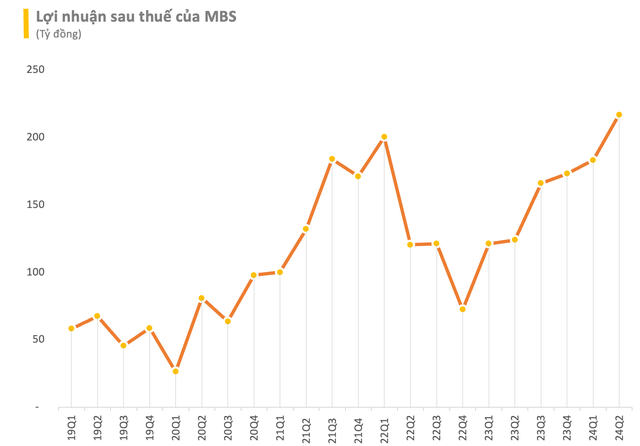

Về tình hình kinh doanh, luỹ kế 6 tháng đầu năm, doanh thu hoạt động của MBS đạt 1.557 tỷ đồng, tăng 111% so với cùng kỳ năm 2023. LNTT tăng 63% lên 500 tỷ, lãi ròng tương ứng 399 tỷ đồng.

Năm 2024, MBS lên kế hoạch 2024 với tổng doanh thu đạt 2.786 tỷ đồng và lợi nhuận trước thuế đạt 930 tỷ đồng, lần lượt tăng trưởng 53% và 36% so với thực hiện năm trước. Như vậy sau 6 tháng đầu năm, công ty đã hoàn thành gần 54% kế hoạch lợi nhuận cả năm 2024.