Trước áp lực tỷ giá tăng, Ngân hàng Nhà nước (NHNN) phải thực hiện nhiều biện pháp nhằm kiềm chế như phát hành tín phiếu, bán vàng và bán ngoại tệ dẫn đến thanh khoản hệ thống bị co hẹp. Tính đến ngày 24/5, cơ quan này đã bán ra tổng cộng 48.500 lượng vàng SJC và lượng lớn USD để bình ổn thị trường.

Hoạt động bán vàng và ngoại tệ can thiệp của NHNN, đi cùng động thái tăng lãi suất OMO lên mức 4,5%/năm và tiếp tục duy trì kênh phát hành tín phiếu, khiến lãi suất VND trên thị trường liên ngân hàng vượt mức 5%/năm ở hầu hết các kỳ hạn chủ chốt. Theo đó, lãi suất liên ngân hàng đã tăng mạnh so với mức nền gần 0% ghi nhận hồi cuối năm 2023, đầu 2024. Điều này cho thấy, tiền Đồng đã không còn rẻ trên thị trường 2.

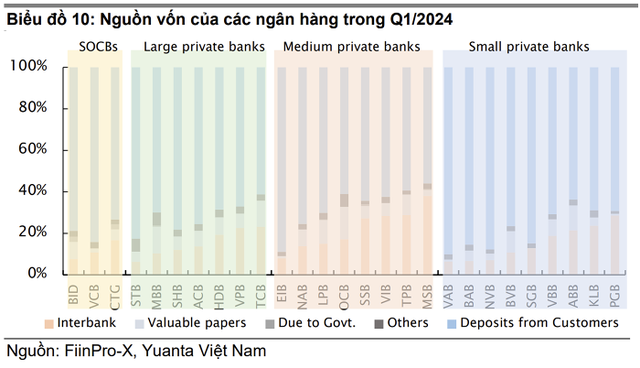

Trong báo cáo mới đây, Chứng khoán Yuanta Việt Nam cảnh báo một số ngân hàng đang phụ thuộc lớn vào nguồn vốn liên ngân hàng và dễ gặp rủi ro thanh khoản nếu có sự thay đổi đột ngột về điều kiện thị trường.

Yuanta liệt kê danh sách những ngân hàng phụ thuộc đáng kể vào vốn liên ngân hàng (chiếm hơn 20% tổng nợ phải trả) bao gồm: ABBank, VPBank, Techcombank, KienlongBank, SeABank, VIB, PGBank, TPBank, MSB.

Theo Yuanta, trong điều kiện lãi suất thấp, việc huy động liên ngân hàng giúp giảm chi phí. Tuy nhiên, việc này cũng khiến rủi ro thanh khoản của các ngân hàng trên ở mức cao hơn những nhà băng còn lại.

"Sự phụ thuộc nhiều vào nguồn vốn liên ngân hàng có thể khiến các ngân hàng dễ bị rủi ro thanh khoản nếu có sự thay đổi đột ngột trong điều kiện thị trường, đặc biệt là trong bối cảnh xu hướng tăng lãi suất liên ngân hàng gần đây", các chuyên viên phân tích cảnh báo.

Mặt khác, Yuanta cho biết tăng trưởng tiền gửi toàn ngành trong quý đầu năm chủ yếu được đóng góp bởi nhóm ngân hàng tư nhân lớn và vừa. Một số ngân hàng TMCP ghi nhận sự sụt giảm huy động (gồm cả tiền gửi của khách hàng và giấy tờ có giá) là MB (-4,7%), SHB (-2,1%), TPBank (-4,2%), OCB (-2,8%) và VIB (-1,2%).

Tương tự, nhóm ngân hàng TMCP nhà nước cũng có mức tăng trưởng huy động thấp hoặc âm, chẳng hạn như Vietcombank giảm 2,7%, VietinBank chỉ tăng 0,2% còn BIDV tăng 1,1%.

Yuanta kỳ vọng các ngân hàng đã tăng lãi suất tiền gửi để thu hút thêm vốn và có thể chuẩn bị cho nhu cầu tín dụng cao hơn trong thời gian tới. Với việc lãi suất tăng, các chuyên viên phân tích cho rằng những ngân hàng có tăng trưởng tiền gửi thấp hoặc âm trong quý I/2024 có thể phải huy động tiền gửi với chi phí cao hơn trong thời gian tới, tác động tiêu cực đến biên lãi gộp (NIM) của toàn ngành.

Đặc biệt, các ngân hàng có lượng tiền gửi CASA thấp và huy động nhiều tiền gửi liên ngân hàng, giấy tờ có giá và các loại khác sẽ chịu ảnh hưởng lớn.