Theo báo cáo mới đây của VNDIRECT, liên quan đến ngành ô tô Việt Nam, trong 6 tháng năm 2020, doanh số bán ô tô giảm 30% so với cùng kỳ xuống 102.726 chiếc, nhưng dần được cải thiện kể từ ngày 20/7/2020 nhờ nhu cầu bị dồn nén và chính sách cắt giảm 50% lệ phí trước bạ của chính phủ đối với ô tô sản xuất trong nước, có hiệu lực từ 26/06/2020.

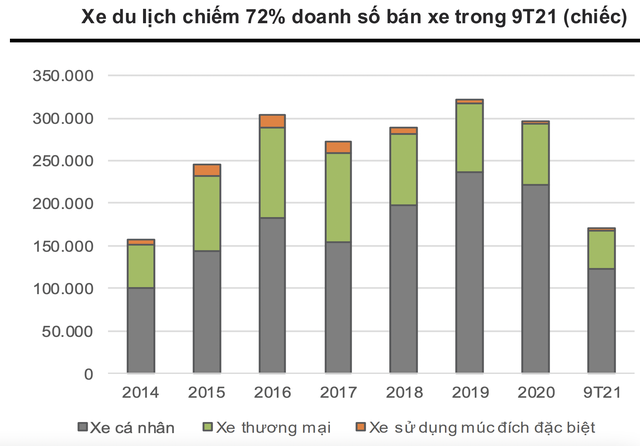

Doanh số ô tô đã cho thấy tín hiệu khả quan trong 6 tháng đầu năm 2021, đạt 135.606 chiếc ( 32% so với cùng kỳ) nhờ mức nền thấp trong 6 tháng năm ngoái, cũng như hàng loạt chương trình khuyến mại, giảm giá được các hãng xe tung ra để kích cầu tiêu dùng.

Nguồn: VAMA, VNDIRECT.

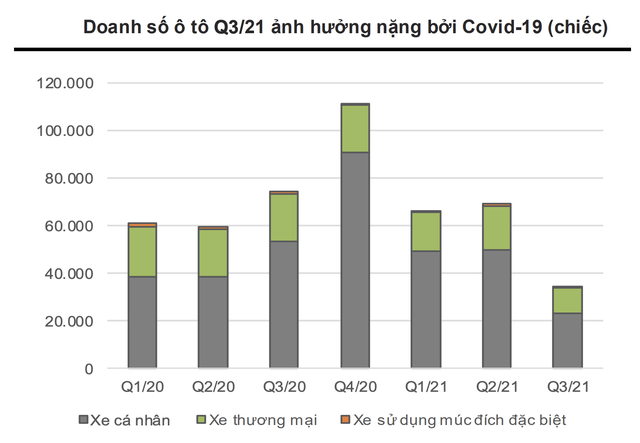

Thêm vào đó, nhiều mẫu xe mới và bản nâng cấp giữa vòng đời cũng được ra mắt để thu hút thêm người mua. Tuy nhiên, Covid-19 đã phủ bóng đen lên ngành ô tô Việt Nam quý 3/2021. Theo VAMA, doanh số bán xe trong Q3/21 đạt 34.467 chiếc (-50,7% so với cùng kỳ) do các nhà phân phối và đại lý ô tô phải đóng cửa hàng để thực hiện giãn cách xã hội.

Đặc biệt, doanh số bán xe trong tháng 8/2021 chỉ đạt 8.884 chiếc, mức thấp nhất kể từ năm 2015.

Nguồn: VAMA, VNDIRECT.

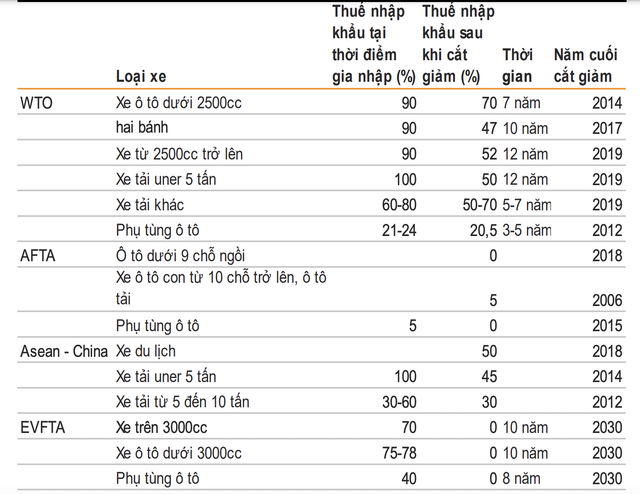

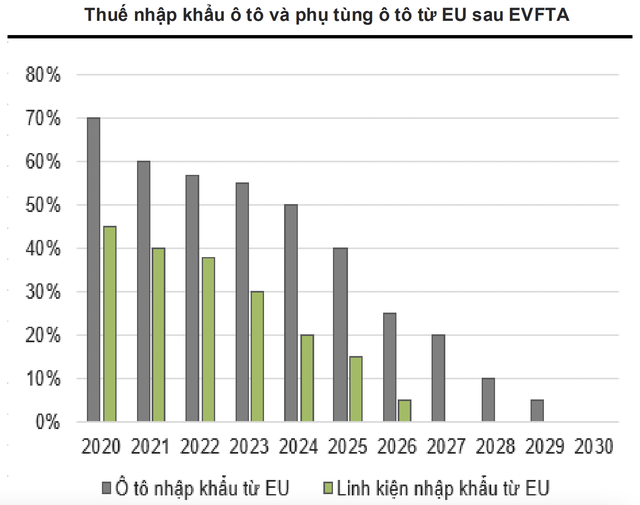

Đáng chú ý, Việt Nam đã ký kết tổng cộng 12 Hiệp định Thương mại tự do (FTA) với các quốc gia và các khối khác. Hiện nay, thuế nhập khẩu đối với xe nhập khẩu nguyên chiếc (CBU) từ EU về Việt Nam là 70% đối với xe có dung tích xi-lanh trên 3.000cc, và 75-78% đối với xe có dung tích xi-lanh dưới 3.000cc.

Nguồn: Bộ Công Thương, VNDIRECT.

Theo lộ trình cắt giảm thuế của Hiệp định tự do Việt Nam – EU (EVFTA), Việt Nam sẽ cắt giảm thuế với mức giảm trung bình 7%/năm và về mức 0% trong 10 năm. Báo cáo VNDIRECT kỳ vọng việc giảm thuế nhập khẩu từ thị trường EU được xem là cơ hội để người tiêu dùng Việt Nam mua xe châu Âu với giá thấp hơn.

Nguồn: Bộ Công Thương, VNDIRECT.

Ngoài ra, ngày 20/7/2020, Chính phủ Việt Nam đã ban hành Nghị định 57 về thuế nhập khẩu, bao gồm giảm thuế nhập khẩu đối với nguyên liệu và linh kiện không thể sản xuất trong nước để sản xuất, gia công (lắp ráp) về 0%.

Các chuyên gia VNDIRECT kỳ vọng, chính sách này sẽ khuyến khích các doanh nghiệp tăng cường lắp ráp ô tô và tăng cường chuỗi giá trị của toàn ngành. Từ việc ban hành Nghị định 57, các hãng xe như Mitsubishi, Honda, Nissan và Suzuki đã lên kế hoạch lắp ráp nhiều mẫu xe tại Việt Nam, bao gồm Mitsubishi Xpander và CRV của Honda.

Ngành sản xuất ô tô tại Việt Nam mới bắt đầu những bước đi đầu tiên

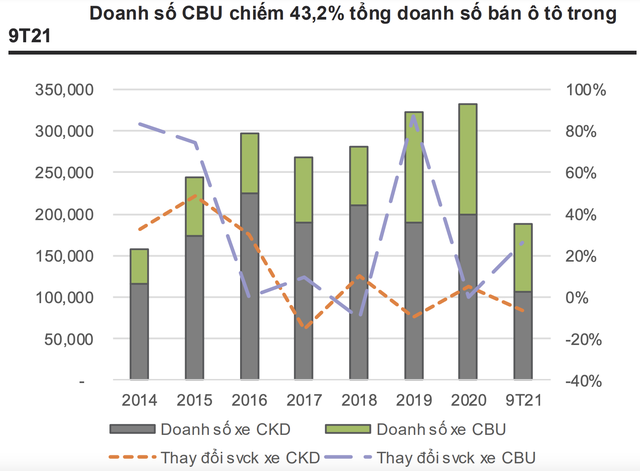

Xe CBU tăng dần thị phần trong cơ cấu doanh số ô tô

Tỷ lệ tăng trưởng kép đối với xe nhập khẩu nguyên chiếc (CBU) trong giai đoạn 2014-2019 đạt 26,3%, trong khi với xe lắp ráp (CKD) là 10,2%. Đặc biệt trong năm 2019, doanh số bán xe CBU tăng 87,14% so với cùng kỳ, chiếm 41,2% tổng doanh số bán ô tô do gỡ bỏ hàng rào thuế quan từ ATIGA.

Ngoài các ưu đãi thuế thì khung gầm chắc chắn, thiết kế bắt mắt, trải nghiệm lái tốt và độ an toàn cao là những ưu điểm lớn của xe CBU khi so sánh với xe CKD.

Trong 6 tháng cuối năm 2020, doanh số bán xe CKD đã tăng mạnh hơn so với CBU nhờ việc giảm 50% lệ phí trước bạ. Theo VAMA, tiêu thụ xe CKD năm 2020 đạt 120.958 xe ( 23% so với cùng kỳ), trong khi lượng xe CBU chỉ đạt 68.493 xe (- 2,6% so với cùng kỳ).

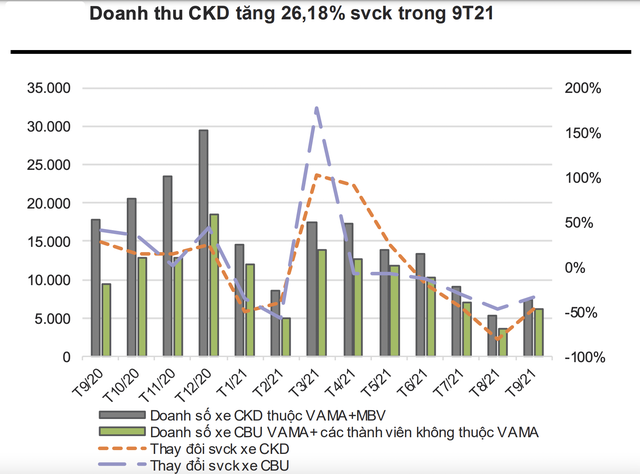

Song, doanh số bán xe CKD đã giảm 6,4% so với cùng kỳ trong 9 tháng năm 2021 do ảnh hưởng của Covid-19 và việc giảm 50% lệ phí trước bạ cho xe lắp ráp trong nước đã hết hạn vào cuối năm 2020.

Trong khi đó, doanh số bán xe CBU tăng 26,18% so với cùng kỳ nhờ sự tăng trưởng mạnh từ xe nhập khẩu Trung Quốc ( 440% so với cùng kỳ) và các nước Đông Nam Á như Indonesia và Thái Lan.

VNDIRECT dự báo, thị phần của xe CBU sẽ tăng từ 36% năm 2020 lên 45% vào năm 2022. Tuy nhiên về dài hạn, báo cáo cho hay, những xe CBU bán chạy nhất sẽ chuyển sang CKD để chủ động hơn về nguồn cung. Do đó, dự kiến tỷ lệ doanh số CKD vẫn cao hơn tỷ lệ bán CBU trong giai đoạn 2022-25.

Nguồn: VAMA, VNDIRECT.

Nguồn: VAMA, VNDIRECT

Theo Cổng thông tin điện tử Bộ Công Thương, xe CBU chiếm tỷ trọng lớn trong doanh số bán xe do chi phí sản xuất trong nước cao. Giá xe CKD thường cao hơn xe CBU do tỷ lệ nội địa hóa thấp và giá phụ tùng ô tô nhập khẩu cao do thuế nhập khẩu.

Tính kinh tế theo quy mô là nguyên nhân chính dẫn đến tỷ lệ nội địa hóa thấp

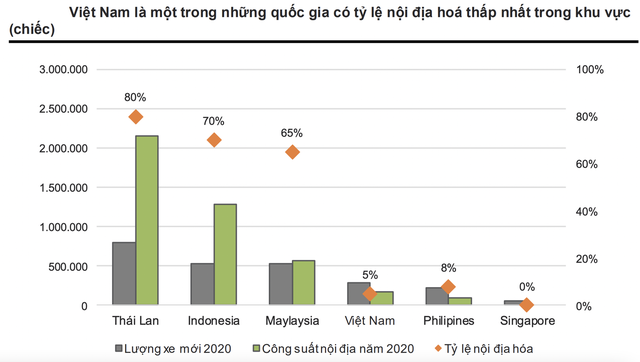

Sản xuất ô tô tại Việt Nam vẫn là ngành có giá trị gia tăng thấp, với tỷ lệ nội địa hóa chỉ 5% vào năm 2020. Theo VAMA, Việt Nam đã nhập khẩu các loại phụ tùng và linh kiện với khoảng 4,0 tỷ USD, tương đương 40% tổng giá trị bán xe CKD.

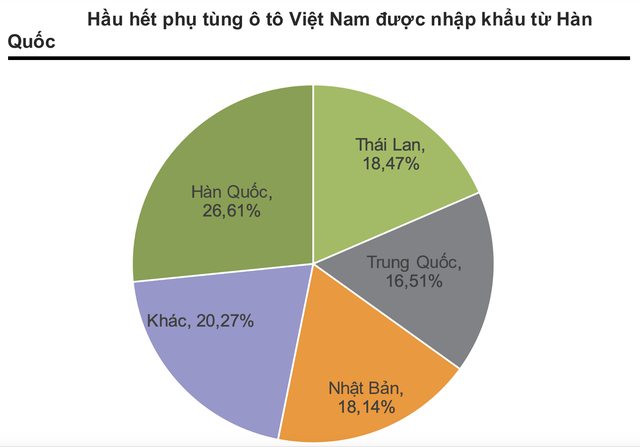

Các doanh nghiệp Việt Nam chủ yếu nhập khẩu linh kiện từ các nước khác trong khu vực như Trung Quốc và các nước xuất khẩu ô tô lớn trên thế giới. Hàn Quốc và Thái Lan là thị trường chính của Việt Nam trong năm 2020, lần lượt chiếm 26,6% và 18,5%, giá trị nhập khẩu linh kiện ô tô.

Thái Lan có 690 nhà cung cấp cấp 1 và 1.700 nhà cung cấp cấp 2 và cấp 3 chuyên cung cấp sản phẩm và dịch vụ cho ngành sản xuất ô tô, trong khi đó Việt Nam chỉ có khoảng 33 nhà cung cấp cấp 1 và khoảng 200 nhà cung cấp cấp 2.

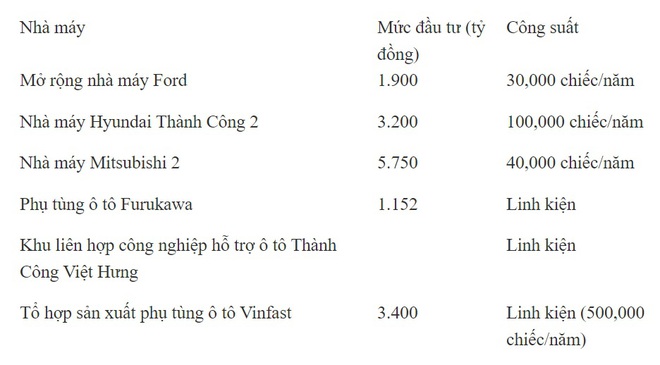

Nguồn: VNDIRECT, BÁO CÁO CÔNG TY.

Theo VNDIRECT, Việt Nam có tỷ lệ nội địa hóa thấp và thiếu các công ty phụ trợ do:

1) Nhu cầu ô tô trong nước tương đối nhỏ (296.000 chiếc vào năm 2020) so với Thái Lan (792.000 chiếc) và Indonesia (592.000 chiếc).

2) Ngành công nghiệp ô tô Việt Nam còn khá non trẻ với nhà máy sản xuất ô tô đầu tiên vào năm 2018.

3) Không có chính sách hỗ trợ doanh nghiệp như Thái Lan. Cụ thể, Chính phủ Thái Lan có nhiều ưu đãi thuế cho các nhà sản xuất ô tô nước ngoài.

Các công ty ở nước này được miễn thuế thu nhập doanh nghiệp trong tối đa tám năm. Tại trung tâm sản xuất ô tô Rayong, nơi GM và Ford có nhà máy, Thái Lan thậm chí còn giảm thuế thu nhập doanh nghiệp tới 50%. Hơn nữa, Thái Lan đã áp thuế nhập khẩu 80% đối với ô tô để giữ chân các nhà máy sản xuất trong nước.

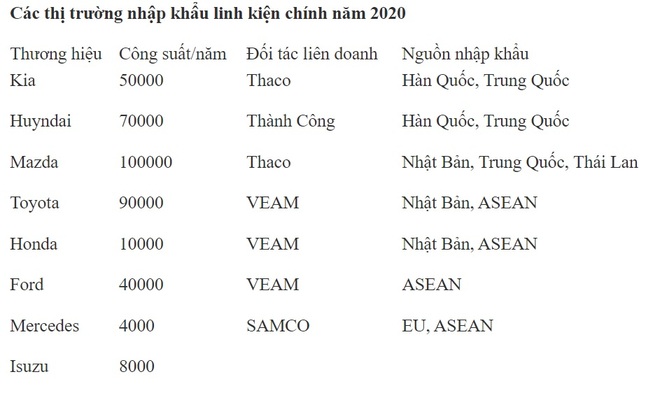

Các thị trường nhập khẩu linh kiện chính năm 2020

| Thương hiệu | Công suất/năm | Đối tác liên doanh | Nguồn nhập khẩu |

|---|---|---|---|

Nguồn: VSI, VNDIRECT.

Theo Toyota Việt Nam, số lượng linh kiện và phụ tùng bán ra hàng năm phải đạt khoảng 50.000 bộ mới có thể đầu tư nhà máy. Do đó, các hãng xe tại Việt Nam chỉ thực hiện các công đoạn lắp ráp và hoàn thiện như bọc, sơn, trong khi các mẫu xe bán chạy nhất như Hyundai I10, Toyota Vios chỉ có doanh số từ 20.000 - 30.000 chiếc/năm.

Quy mô sản xuất nhỏ, đồng thời chưa có động lực thu hút đầu tư bổ sung, đã làm cho sản xuất tại Việt Nam chủ yếu ở giai đoạn lắp ráp. "Điều đó khiến giá thành xe sản xuất tại Việt Nam cao hơn 10 - 20% so với các nhà sản xuất lớn trong khu vực như Thái Lan, Indonesia", báo cáo kết luận.