Theo Bloomberg, trái phiếu trong nước của Trung Quốc đang trên đà đạt tốc độ vỡ nợ cao kỷ lục trong năm nay. Năm 2020, tình trạng này có thể xảy đến với trái phiếu Trung Quốc giao dịch ngoài lục địa. Nguyên nhân của việc này đến từ "bức tường" trái phiếu định danh bằng đồng USD đang lớn dần lên và sắp đáo hạn, được phát hành bởi những công ty đang gặp khó khăn về tài chính.

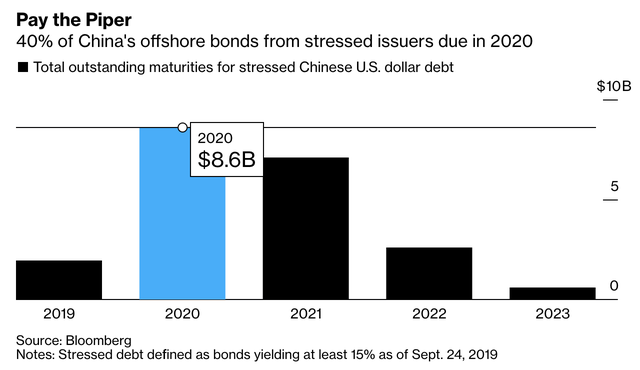

Theo số liệu của Bloomberg, Trung Quốc có tới 8,6 tỷ USD trái phiếu ngoài lục địa sẽ đáo hạn vào năm tới, hiện lợi suất ít nhất là 15%. Nói cách khác, gần 40% trong tổng số trái phiếu doanh nghiệp định danh bằng đồng USD được phát hành bởi những công ty đang gặp vấn đề về tài chính sẽ đáo hạn vào năm tới.

Các nhà hoạch định chính sách Trung Quốc đang nhấn mạnh sự cần thiết của việc tiếp tục thúc đẩy một chiến dịch nhằm hạn chế đòn bẩy. Đây chính là yếu tố cho thấy xu hướng vỡ nợ tiếp tục tăng cao. Đối với những nhà đầu tư bị thu hút bởi loại tài sản có lợi suất thấp, thì điều này khá nguy hiểm.

Michel Lowy, CEO của ngân hàng đầu tư Hồng Kông SC Lowy, nhận định: "Đây là một thị trường mà bạn muốn sự an toàn hơn là trở thành một người hùng. Chúng ta đang đứng trên bờ vực của hiệu ứng hòn tuyết lăn quy mô cực kỳ lớn", khi những trường hợp vỡ nợ khiến các quỹ phải rút tiền khỏi trái phiếu lợi suất cao, đẩy lợi suất trái phiếu lên cao và các công ty sẽ gặp khó khăn hơn trong việc kêu gọi tái cấp vốn. Lowy cũng khuyến nghị các nhà đầu tư nên gắn bó với những công ty có dòng tiền mạnh.

40% trái phiếu giao dịch ngoài lục địa của Trung Quốc - được phát hành bởi các công ty gặp khó khăn về tài chính, sẽ đáo hạn vào năm 2020.

Theo Wonnie Chu, rắc rối ở đây là một loạt các công ty đi vay đang nắm giữ những khoản nợ sẽ đáo hạn vào năm tới lại không có tiềm lực đủ mạnh và không thể tận dụng những điều kiện tài chính thuận lợi vào năm 2017 - khi sự phát triển lan toả trên toàn cầu. Chu là giám đốc quản lý bộ phận trái phiếu tại GaoTeng Global Asset Management.

Bà cho hay: "Rất nhiều trái phiếu của các công ty đó đã được phát hành với lợi suất thấp, không thể so sánh với rủi ro tín dụng." Chu dự đoán thị trường có thể tránh được một "cú shock" toàn diện khi các nhà đầu tư bắt đầu lường trược được những vấn đề.

Thật vậy, các nhà quản lý tài chính đang bắt đầu cắt giảm lượng nắm giữ trái phiếu của các công ty mang nhiều rủi ro. Các quỹ tín dụng lợi suất cao của châu Á nhận thấy một dòng outflow gần 3% từ khối tài sản họ quản lý vào tháng 8, theo Morgan Stanley. Trái phiếu lợi suất cao ở châu Á thường là các công ty Trung Quốc phát hành. Đồng thời, các quỹ tập trung vào trái phiếu ở điểm đầu tư (IG) đã chứng kiến dòng tiền đổ vào với gần 1%.

Một dấu hiệu khác cho thấy nhà đầu tư đang lo ngại, đó là mức định giá ở thị trường thứ cấp đã sụt giảm mạnh, khiến lợi suất tăng cao. Tình trạng này đã khiến số lượng trái phiếu USD của Trung Quốc tăng lên gấp đôi vào tháng 3.

Trong số 25 công ty đang gặp vấn đề về tài chính sẽ có khoản nợ đáo hạn vào năm tới, có:

Yida China Holdings. Các cuộc gọi đến nhà phát triển bất động sản ở Thượng Hải đều không được trả lời.

Tewoo Group Co. Các cuộc gọi yêu cầu bình luận cũng không được bắt máy.

Peking University Founder Group. Hiện tại, công ty có trụ sở tại Thiên Tân - Bắc Kinh chưa phản hồi yêu cầu bình luận.

Oceanwide Holdings. Nhà phát triển từ tại bắc Kinh từ chối bình luận.

10 trên 25 các công ty này đều là nhà phát triển bất động sản. Cụ thể, các công ty bất động sản đang đối mặt với khoản nợ định danh bằng đồng USD là 30 tỷ USD vào năm tới, trong bối cảnh các cơ quan chức năng tiếp tục nỗ lực để giảm bớt lạm phát mức giá bất động sản.

Theo Lowy, bất kỳ cuộc khủng hoảng tái cấp vốn nào cũng có thể đem đến cơ hội. Ông nói rằng "chúng tôi đang định vị bản thân với nguồn vốn thay thế mà chúng tôi có thể cung cấp cho các đối tác đầu tư bằng tiền tư nhân để cấp vốn cho một số khoản nợ phải trả."

Theo nghiên cứu của Morgan Stanley, các công ty phát hành trái phiếu lợi suất cao bằng USD ở Trung Quốc có xu hướng gặp rủi ro vỡ nợ cao hơn những công ty cùng ngành ở nước ngoài. Đó là bởi đặc tính đáo hạn của loại trái phiếu đó tương đối ngắn, là gần 2,5 năm, theo Kelvin Pang - đứng đầu bộ phận chiến lượng tín dụng của Morgan Stanley tại châu Á.

Pang cho biết thời gian đáo hạn của các công ty phát hành trái phiếu lợi suất cao cũng có thời hạn ngắn hơn, chỉ sau 1 đến 3 năm. Điều này cho thấy "các doanh nghiệp Trung Quốc đặc biệt nhạy cảm với các điều kiện tín dụng."

Theo Owen Gallimore, người đứng đầu mảng chiến lược tín dụng tại Australia & New Zealand Banking Group nhận định điểm mấu chốt là "năm tới, khi 'bức tường đáo hạn' xuất hiện, tỷ lệ vỡ lợi dường như sẽ tăng lên trong thị trường nợ định danh bằng USD của Trung Quốc.