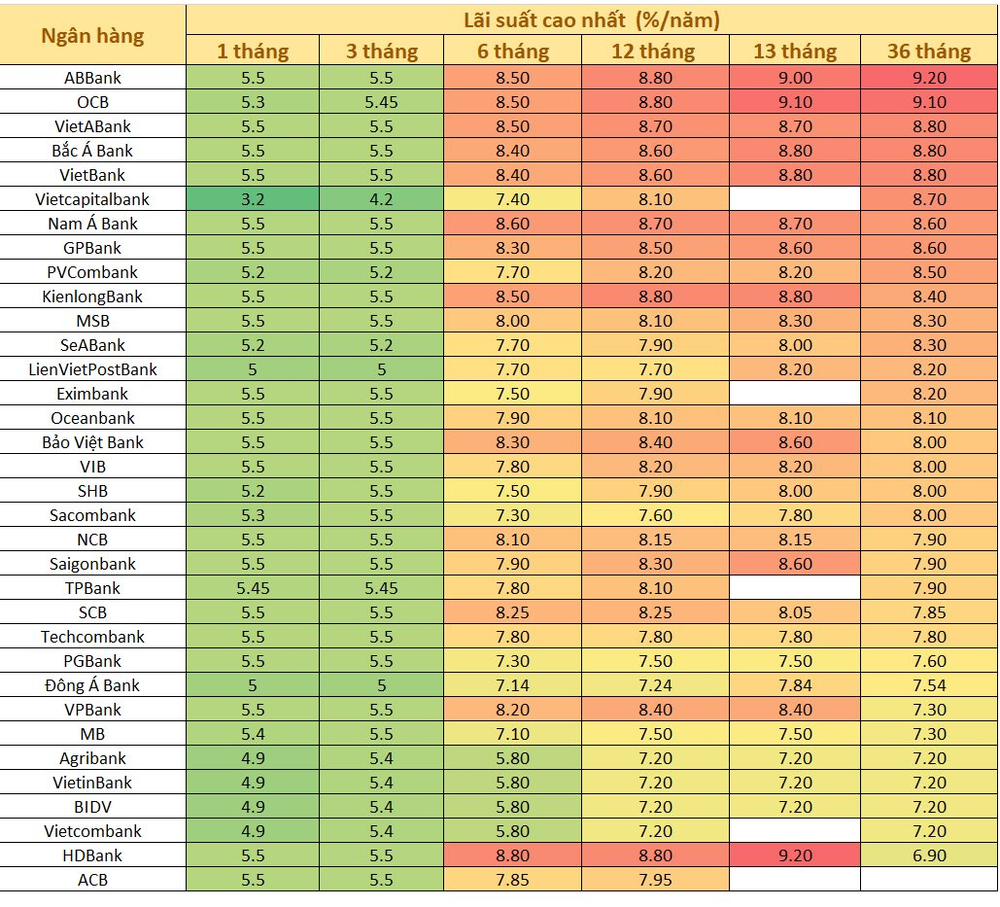

Khảo sát biểu lãi suất niêm yết trên website của 34 ngân hàng trong sáng ngày 17/4 cho thấy, phần lớn các ngân hàng đều áp dụng lãi suất cho kỳ hạn dưới 6 tháng trong khoảng 5 - 5,5%/năm. Nhìn chung không có sự chênh lệch lớn giữa các ngân hàng tại kỳ hạn dưới 6 tháng.

Ngoại lệ là Viet Capital Bank khi ngân hàng này áp dụng mức lãi suất cho các kỳ hạn dưới 6 tháng thấp nhất thị trường, dao động 3,2 – 4,7%. Ngoài ra, 4 ngân hàng thương mại nhà nước là Agribank, Vietcombank, BIDV, VietinBank, cùng áp dụng mức lãi suất 4,9%/năm cho kỳ hạn 1 tháng khi gửi tại quầy. Trong khi với gửi online, 4 ngân hàng này cũng niêm yết 5,4-5,5%/năm.

Tại kỳ hạn 6 tháng, HDBank đang niêm yết lãi suất cao nhất hệ thống là 8,8%/năm, dành cho các khoản tiền gửi trực tuyến.

Đứng sau HDBank là Nam A Bank khi đang huy động lãi suất 8,6% cho kỳ hạn này. Trong khi có 4 ngân hàng áp dụng mức lãi suất 8,5% là ABBank, OCB, Kienlongbank và VietABank.

Ngoài những ngân hàng nói trên, vẫn còn 9 ngân hàng khác huy động lãi suất từ 8% trở lên cho kỳ hạn 6 tháng. Trong đó, có cả ngân hàng tư nhân lớn như VPBank (8,2%).

Tại kỳ hạn 12 tháng, tất cả ngân hàng đã giảm lãi suất huy động kỳ hạn 12 tháng xuống dưới 9%/năm. Hiện mức lãi suất cao nhất dành cho kỳ hạn này là 8,8%/năm được 4 ngân hàng áp dụng là ABBank, OCB, HDBank và Kienlongbank.

Mức lãi suất trên 8,5% còn có sự góp mặt của một số ngân hàng nhỏ như Nam A Bank (8,7%), Viet A Bank (8,7%), Bắc Á Bank (8,6%), VietBank (8,6%).

Ngoài VPBank, nhóm ngân hàng tư nhân lớn đều đã đưa lãi suất tiền gửi 12 tháng xuống còn trên dưới 8% như, ACB (7,95%), SHB (7,9%), Techcombank (7,8%), Sacombank (7,6%), MB (7,5%).

Ở các kỳ hạn trên 12 tháng, ABBank áp dụng mức lãi suất 9,0-9,2%/năm cho khách hàng gửi theo hình thức online. Khách hàng OCB được hưởng lãi suất 9,1%/năm khi gửi online kỳ hạn từ 13 tháng trở lên. HDBank cũng áp dụng lãi suất 9,2%/năm cho duy nhất kỳ hạn 13 tháng, hình thức tiết kiệm trực tuyến.

Lưu ý, để được hưởng các mức lãi suất cao nhất này, khách hàng cần đáp ứng các điều kiện mà ngân hàng đưa ra như gửi bằng hình thức trực tuyến hoặc/và có số tiền gửi lớn hơn mức tối thiểu theo quy định. Ngoài ra, mức lãi suất huy động thực tế có thể thay đổi tùy vào tình hình cân đối vốn của từng chi nhánh ngân hàng.

Trước đó, mặt bằng lãi suất huy động cũng có xu hướng giảm trong quý I ở cả kì hạn ngắn và dài do thanh khoản các ngân hàng dồi dào nhờ việc: 1) NHNN mua 4 tỷ USD gia tăng dự trữ ngoại hối, tương ứng NHNN bơm hơn 93 nghìn tỷ VND vào lưu thông; 2) Tăng trưởng tín dụng thấp quý 1 ở mức thấp, chỉ đạt 2% do nhu cầu vay vốn chững lại do trùng vào dịp Tết Nguyên đán, và việc đơn hàng ít hơn khiến các doanh nghiệp thận trọng hơn trong việc đi vay mở rộng quy mô sản xuất, bên cạnh đó cũng có nhiều doanh nghiệp chưa đáp ứng được các điều kiện để vay vốn. Bên cạnh đó, các NHTM đã đồng loạt giảm lãi suất huy động sau khi NHNN hạ các lãi suất điều hành và trần lãi suất huy động. Các ngân hàng nhỏ có mức giảm lãi suất huy động cao (dao động từ 0,5%- 1,0%), trong khi nhóm ngân hàng quốc doanh có mức biến động hẹp hơn (quanh 0,2%).

Theo KBSV, NHNN sẽ có nhiều dư địa để nới lỏng chính sách tiền tệ hơn trong năm 2023, với kịch bản cơ sở lạm phát bình quân được kiểm soát tốt quanh 4 - 4,5%.

Quan sát quá khứ giai đoạn 2000 – 2022, nhóm phân tích nhận thấy trong môi trường lạm phát bình quân biến động trong khoảng 4 - 5% thì lãi suất huy động 12 tháng sẽ duy trì quanh mức 7,0-8,0% và lãi suất cho vay bình quân biến động từ 9,5 -11,0%

“Với áp lực từ lạm phát toàn cầu và tỷ giá trong nước được dự báo bớt căng thẳng hơn so với năm 2022, việc đứt gãy chuỗi cung ứng dần được cải thiện và nhu cầu tiêu thụ toàn cầu sụt giảm giúp giá hàng hoá hạ nhiệt, và FED được dự báo sẽ sớm kết thúc chu kỳ tăng lãi suất vào cuối quý 2/2023, sẽ là yếu tố hỗ trợ cho mặt bằng lãi suất huy động 12 tháng duy trì quanh ngưỡng 7%, và lãi suất cho vay bình quân quanh ngưỡng 10%”, KBSV dự báo.