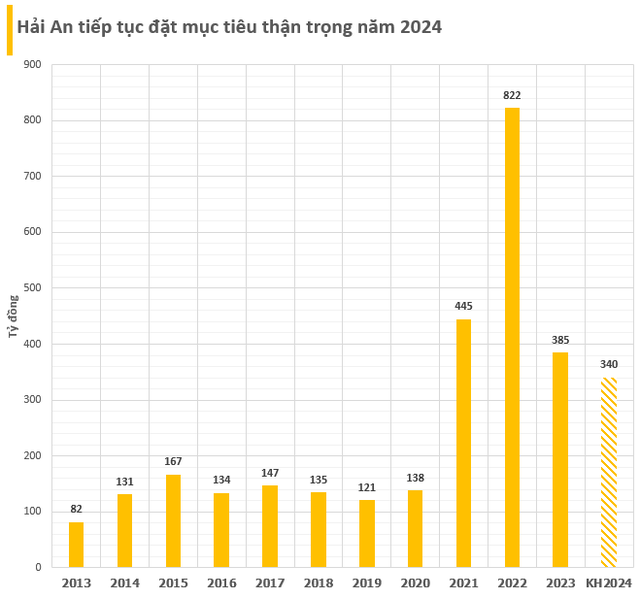

Theo tài liệu họp ĐHĐCĐ thường niên năm 2024 của CTCP Vận tải và Xếp dỡ Hải An (mã chứng khoán: HAH), công ty đặt mục tiêu tổng doanh thu năm nay ở mức 3.502 tỷ đồng, tăng 34% so với năm 2023. Tuy nhiên lợi nhuận sau thuế của cổ đông công ty mẹ lại giảm 11% về mức 340 tỷ đồng. Doanh nghiệp này dự kiến chia cổ tức 10% bằng tiền mặt và 10% bằng cổ phiếu.

Trong năm nay, công ty có kế hoạch nhận thêm 2 tàu đóng mới loại 1.800 TEU (Bangkok Mark IV). Ngoài ra, Hải An cũng tiếp tục thực hiện dự án đầu tư cảng, Depot tại khu vực Cái Mép với giá trị ước tính 300 tỷ đồng.

Nhìn lại năm 2023, Hải An ghi nhận doanh thu đạt 2.613 tỷ đồng, giảm 19% so với cùng kỳ, lợi nhuận sau thuế 358 tỷ đồng, giảm 66%. Với kết quả đạt được, HĐQT Hải An đề xuất chia cổ tức năm 2023 bằng cổ phiếu với tỷ lệ 15% (tức cổ đông sở hữu 100 cổ phiếu nhận thêm 15 cổ phiếu mới). Số lượng phát hành dự kiến là hơn 15,8 triệu đơn vị. Sau đợt phát hành, vốn điều lệ của công ty sẽ nâng lên mức 1.213 tỷ đồng.

Về tiềm năng của nhóm cảng biển và vận tải biển năm nay, theo SSI Research cho biết chủ đề chính đối với ngành cảng biển trong năm 2024 sẽ là phục hồi sản lượng do nhu cầu xuất nhập khẩu cải thiện (đặc biệt là từ việc bổ sung hàng tồn kho ở Mỹ/Châu Âu), trong khi nguồn cung sẽ duy trì ổn định đến năm 2025.

Đối với các doanh nghiệp vận tải biển, nguồn cung đội tàu sẽ tăng đáng kể trong năm 2024 do số lượng tàu giao mới dự kiến sẽ chiếm 10,4% tổng nguồn cung tổng đội tàu, cao nhất kể từ năm 2010. Theo Clarkson, nguồn cung dự kiến sẽ vượt 3,1% nhu cầu trong năm 2024. Tuy nhiên, trong tình hình hiện tại tại Kênh Suez, SSI Research kỳ vọng TEU-dặm cao hơn có thể hấp thụ một phần nguồn cung dư thừa và do đó có thể gây ít áp lực hơn đối với lợi nhuận của các hãng tàu.

Giá cước được dự đoán sẽ dần ổn định khi cung và cầu đạt điểm cân bằng hơn, mặc dù vẫn ở mức cao so với lịch sử. Tuy nhiên, căng thẳng Biển Đỏ leo thang hoặc kéo dài được coi là yếu tố hỗ trợ cho vận tải hàng hóa trong tình hình cung cầu vốn đã thắt chặt đối với tàu chở dầu do xung đột Nga-Ukraine, theo đó, SSI Research sẽ tiếp tục lựa chọn cổ phiếu chở dầu như PVT được hưởng lợi từ chủ đề căng thẳng địa chính trị này.

Vận chuyển hàng rời tiếp tục đầy hứa hẹn nhờ từ cả cung và cầu, thúc đẩy sản lượng-dặm của tàu. Về phía cầu, sau sự phục hồi mạnh mẽ trong năm 2023, sự tăng trưởng của ngành chở hàng khô có thể được hỗ trợ bởi cả các yếu tố ngắn hạn (mùa thu hoạch ngũ cốc ở Mỹ, vận chuyển qua kênh đào Panama bị hạn chế) và các yếu tố dài hạn (nhu cầu than và sắt của Trung Quốc, căng thẳng địa chính trị đang diễn ra).

Về phía cung, rủi ro về tăng trưởng nguồn cung mạnh là không đáng kể do lượng tàu đặt đóng mới hiện tại ở mức thấp lịch sử chỉ bằng 8% số tàu hiện có. Vì vậy, đpn vị phân tích cho rằng giá cước vận chuyển hàng rời sẽ vẫn ở mức cao và biến động trong môi trường như vậy, tạo ra cả cơ hội và rủi ro cho các hãng vận tải hàng rời như Vosco và Vinaship.