Bất chấp diễn biến dịch Covid-19 phức tạp trên thế giới, thị trường chứng khoán Việt Nam năm 2020 vẫn khởi sắc, VN-Index cao hơn 15% so với đầu năm và tăng 68% từ đáy cuối tháng 3. Cổ phiếu ngân hàng là một trong những nhóm đóng góp vào sự hồi phục của chỉ số.

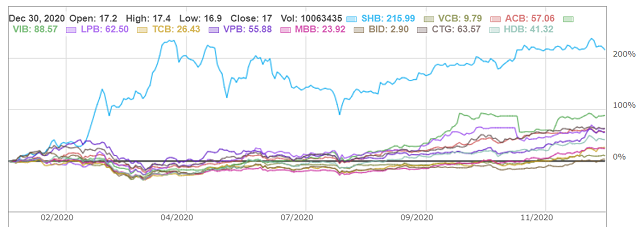

Năm qua, nhiều cổ phiếu ngân hàng tăng 50-90% so với đầu năm. SHB là quán quân với mức tăng hơn 210%, kết năm ở giá 17.000 đồng/cp. VIB tăng 89% có giá 32.400 đồng/cp, LPB tăng 62%, TCB tăng 26%...

Nhóm tăng ít nhất là các cổ phiếu của ngân hàng quốc doanh như VCB tăng 9%, hay BID tăng 5%... Nếu so với mức đáy cuối tháng 3, thị giá cổ phiếu ngân hàng phần lớn đều tăng trên 50%, riêng VIB tăng 150%, LPB tăng 109%, HDB tăng 101%...

Thay đổi cổ phiếu ngân hàng trong năm 2020.

Diễn biến tăng giá của nhóm cổ phiếu ngân hàng một phần đến từ động thái chuyển sàn trong những tháng cuối năm và triển vọng của ngành trong năm 2021 sau những diễn biến tích cực hơn mong đợi của giới chuyên gia.

3 tháng cuối năm, sàn giao dịch chứng khoán TP HCM (HoSE) liên tục đón các cổ phiếu ngân hàng chuyển từ sàn giao dịch chứng khoán Hà Nội (HNX) hoặc UPCoM như ACB, LPB, VIB, các cổ phiếu niêm yết mới như MSB và sắp tới là SeABank, OCB.

Theo báo cáo của công ty chứng khoán, chuyển sàn giúp đánh giá lại giá trị cổ phiếu ngân hàng. Các nhà băng niêm yết trên HoSE vào cuối năm sẽ giúp cổ phiếu có mức định giá cao hơn do minh bạch hơn về thông tin. Việc này cũng giúp ngân hàng tiếp cận nhiều nhà đầu tư hơn, thuận lợi cho kế hoạch tăng vốn.

Với Hiệp định EVFTA, các ngân hàng châu Âu sẽ được nâng tỷ lệ sở hữu cổ phần tại 2 ngân hàng Việt Nam lên tối đa 49% mà không phải chờ quyết định nới "room" chung, đây sẽ là cơ hội để các nhà băng Việt Nam thu hút sự quan tâm của khối ngoại.

Bên cạnh đó, sau khi sang HoSE, các cổ phiếu ngân hàng có thể vào các rổ chỉ số như VN30, VNDiamond, VNFIN Select, VNFIN Lead… Các quỹ mô phòng chỉ số sẽ cho phép khối ngoại gián tiếp đầu tư.

Một yếu tố khác giúp cổ phiếu ngân hàng hồi phục và liên tục tăng giá là kết quả kinh doanh và triển vọng năm sau của ngành. Theo chuyên gia của CTCP Chứng khoán SSI, lợi nhuận các nhà băng năm nay khả quan hơn kỳ vọng đầu năm.

Lợi nhuận trước thuế của các ngân hàng thương mại (NHTM) Nhà nước giảm 6% trong năm 2020 và sau đó phục hồi 22% trong năm 2021, trong khi các NHTM tư nhân sẽ tăng 9% và 14%.

Vừa qua, nhiều ngân hàng công bố lợi nhuận 11 tháng tăng trưởng, vượt kế hoạch năm. Đơn cử, MSB báo lãi trước thuế 2.302 tỷ đồng, tăng 116% so với cùng kỳ và vượt 60% kế hoạch năm. ACB cũng ghi nhận lợi nhuận trước thuế lũy kế 11 tháng đạt 8.723 tỷ đồng, vượt 14% mục tiêu kế hoạch lợi nhuận năm.

ABBank đạt 1.378 tỷ đồng lợi nhuận trước thuế, hoàn thành 101% kế hoạch lợi nhuận 2020. Trước đó, VIB báo lãi 4.560 tỷ đồng trước thuế sau 10 tháng, hoàn thành kế hoạch năm, vượt lợi nhuận cả năm 2019.

Các ngân hàng được dự báo sẽ tiếp tục tăng trưởng lợi nhuận trong năm 2021. Ảnh: B.L

Báo cáo chiến lược 2021 của CTCK VNDirect (VNDirect) cũng dự báo lợi nhuận của các ngân hàng sẽ tăng vào năm sau. Hệ thống ngân hàng là kênh chính, nơi Chính phủ sử dụng để thúc đẩy tăng trưởng kinh tế. VNDirect kỳ vọng tốc độ giải ngân đầu tư công sẽ tiếp tục được duy trì cao và Ngân hàng Nhà nước (NHNN) sẽ duy trì chính sách tiền tệ nới lỏng để thúc đẩy nền kinh tế phục hồi và tăng trưởng tín dụng trong năm 2021.

Các ngân hàng sẽ là nhóm đầu tiên được hưởng lợi từ xu hướng phục hồi. Tỷ lệ phục hồi sẽ khác nhau giữa các ngân hàng do sự khác biệt về chiến lược kinh doanh, danh mục cho vay, cơ sở khách hàng và khẩu vị rủi ro.

Dù vậy, nợ xấu là vấn đề các ngân hàng phải đối mặt. Covid-19 khiến nợ xấu của ngành ngân hàng tăn. Hệ quả này đến từ yếu tố khách quan, không chỉ với năm nay, năm 2021 kế hoạch cũng như quan điểm xử lý nợ xấu của ngành ngân hàng sẽ phải thay đổi.

Theo chuyên gia kinh tế Cấn Văn Lực, nợ xấu gộp đến cuối năm 2020 ước tính sẽ khoảng 4,5%, con số này của năm 2021 có thể tăng lên 5-6%. Trích lập dự phòng tăng cao cũng sẽ tác động không nhỏ tới kết quả kinh doanh của ngân hàng trong năm 2021.

CTCK cho rằng khi đại dịch được kiểm soát và nền kinh tế dần phục hồi, tăng trưởng tín dụng sẽ tăng trở lại và NIM có thể được cải thiện bằng cách thay đổi cơ cấu cho vay và tiền gửi, nhưng tác động của nợ xấu chỉ có thể được ngăn chặn khi các ngân hàng thận trọng trong việc thẩm định tín dụng, phân loại nợ và trích lập dự phòng.