Nở rộ tình trạng rủ nhau "bùng nợ"

Thị trường cho vay tiêu dùng tại Việt Nam còn rất nhiều tiềm năng phát triển khi nhu cầu vay vốn tiêu dùng của người dân là rất lớn. Theo số liệu mới nhất của Ngân hàng nhà nước, tính đến ngày 31/7/2023, dư nợ cho vay phục vụ đời sống đạt 2,6 triệu tỷ đồng, tăng 2,93% so với cuối năm 2022, chiếm 21,31% dư nợ nền kinh tế.

Tín dụng tiêu dùng phát triển mạnh mẽ, tốc độ tăng trưởng bình quân khoảng 20%/năm. Ước tính tới nay, các công ty tài chính tiêu dùng được cấp phép đã hỗ trợ được khoảng 30 triệu người tiếp cận được vốn vay, với dư nợ bình quân khoảng 35-50 triệu đồng/người.

Tuy nhiên, thời gian gần đây, thị trường tín dụng tiêu dùng đang gặp khủng hoảng khi liên tiếp đối mặt nhiều khó khăn do dịch COVID-19, suy thoái kinh tế toàn cầu, lạm phát khiến lãi suất tăng.

"Cho vay tiêu dùng đạt hơn 200.000 tỷ đồng cuối năm trước nhưng nay chỉ còn 135.000 tỷ đồng, một phần vì các công ty hạn chế mở rộng khi tình trạng "bùng nợ" tăng", ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội ngân hàng cho biết tại Hội thảo Gỡ khó cho vay tiêu dùng - đẩy lùi tín dụng đen diễn ra hôm 30/10.

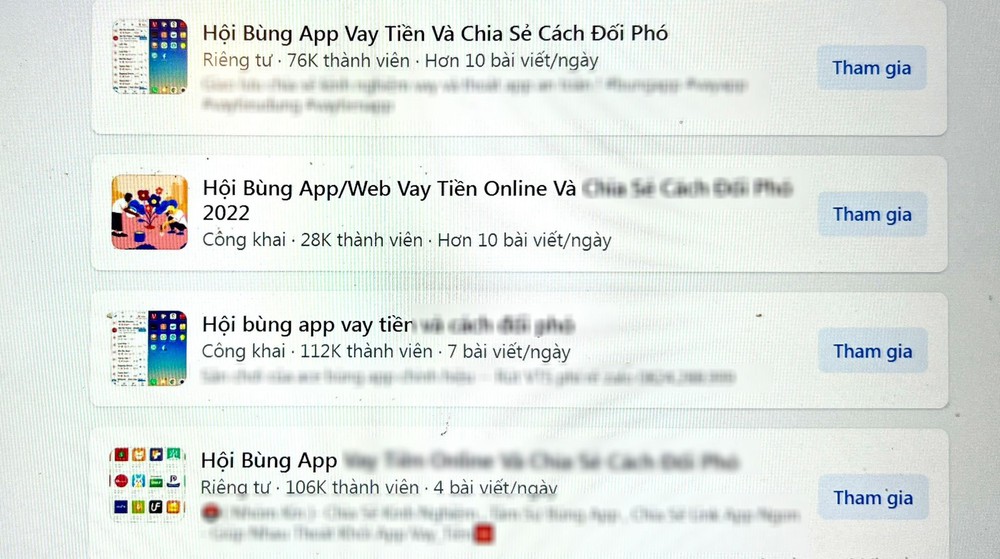

Theo ông Lê Quốc Ninh, Tổng giám đốc Mcredit, nguyên nhân của tình trạng này ngoài kinh tế khó khăn, thu nhập của người lao động giảm còn do các công ty tài chính bị đánh đồng với các tổ chức tín dụng đen, khách hàng cố tình bùng nợ, hoạt động gian lận ngày càng tinh vi và gia tăng. Trên các nền tảng mạng xã hội, số hội nhóm tư vấn "bùng nợ", "trốn nợ" có hàng chục nghìn, thậm chí hàng trăm nghìn thành viên.

Nở rộ các hội nhóm chia sẻ cách đối phó, bùng nợ trên mạng xã hội.

Đặc biệt, công nhân, người lao động, người thu nhập thấp vốn là phân khúc khách hàng chính của công ty tài chính bị giảm thu nhập, giảm việc làm hoặc thất nghiệp… ảnh hưởng tới khả năng trả nợ sau khi vay vốn của khách hàng.

Chất lượng tài sản tại các công ty tài chính tiêu dùng sụt giảm, nợ xấu gia tăng cũng buộc các công ty này phải siết chặt điều kiện cho vay hơn, đẩy mức lãi suất cho vay tăng cao khiến những người có nhu cầu vay tiêu dùng chính đáng càng khó tiếp cận các khoản vay chính thống và có thể sẽ bị buộc phải tìm đến tín dụng đen để giải quyết các nhu cầu vốn sinh hoạt cấp thiết.

Bên cạnh đó, tình trạng tín dụng đen "núp bóng" cho vay tiêu dùng, thậm chí mạo danh ngân hàng, công ty tài chính… khiến người vay không phân biệt được đâu là công ty tài chính, fintech được cấp phép chính thống, đâu là tín dụng đen, kéo theo hiện tượng một số khách hàng mượn những thông tin công ty tài chính bị kiểm tra để tẩy chay, chây ỳ trả nợ thậm chí lan truyền xúi giục nhiều người khác cùng "bùng nợ" trên mạng xã hội càng khiến thị trường vay tiêu dùng bị méo mó.

Ngoài vấn đề bùng nợ, trốn nợ, bà Nguyễn Thị Minh Nguyệt, Quyền tổng giám đốc Công ty Tài chính Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit) cho biết, một vấn nạn nhức nhối khác mà FE Credit và các công ty tài chính tiêu dùng đối mặt trong thời gian gần đây đó là bị chính khách hàng hành hung, dọa dẫm khi đi đòi nợ.

"Tình trạng này đặc biệt trở nên nghiêm trọng trong hai năm qua. Nếu như năm 2019 và 2020, công ty chúng tôi chỉ ghi nhận có 2 trường hợp nhân viên thu hồi nợ bị hành hung, thì năm 2022 và 2023 có tới 24 vụ việc được ghi nhận".

Theo bà Nguyệt, một phần nguyên nhân do hiểu biết của người đi vay chưa thực sự đầy đủ, chưa thấy hết hậu quả của hành vi này. Quy định, quy chế với vấn đề này đã có, hành lang pháp lý rõ ràng nhưng việc đưa vào áp dụng vẫn chưa có tính răn đe.

Nhiều khách hàng lấy lý do: "Tôi đang khó khăn nên không thích trả nợ" để nói với nhân viên thu nợ, bà Nguyệt cho biết.

Thiếu hiểu biết về hành vi, khó khăn về tài chính... là những nguyên do dẫn đến hành vi quỵt nợ của nhiều khách hàng.

Vì lãi vay quá cao?

Trước luồng ý kiến cho rằng có sự xung đột giữa khách hàng và các công ty tài chính là do lãi suất vay quá cao, bà Nguyễn Minh Nguyệt (FE Credit) giải thích: Có rất nhiều yếu tố ảnh hưởng tới lãi suất cho vay của các công ty tài chính tiêu dùng chính thống. Thứ nhất, lãi suất cho vay tiêu dùng được tính toán dựa trên chi phí đầu vào. Chi phí đầu vào của vốn cho vay tiêu dùng của công ty tài chính thường cao hơn so với chi phí huy động vốn của ngân hàng thương mại do công ty tài chính không có chức năng huy động vốn.

Yếu tố thứ hai, một điểm cần lưu ý là các công ty tài chính tiêu dùng phục vụ các nhu cầu của phân khúc khách hàng có thu nhập thấp và trung bình. Họ là những khách hàng dưới chuẩn không tiếp cận được với nguồn vốn ngân hàng và cũng không có tài sản thế chấp. Chúng ta đều hiểu rằng lãi suất thường tỷ lệ thuận với rủi ro đi kèm. Cho vay tín chấp tiêu dùng là một nghiệp vụ cho vay dựa trên uy tín cá nhân được đánh giá bởi tổ chức tín dụng dành cho một khách hàng mà không cần phải thế chấp tài sản.

Vì lý do đó, lãi suất cho vay tín chấp tiêu dùng phải cao hơn so với ngân hàng bán lẻ hay ngân hàng thương mại. Dựa trên uy tín, lịch sử trả nợ của khách hàng, mức lãi suất áp dụng sẽ khác nhau với 1 người có lịch sử tín dụng tốt và một người có lịch sử tín dụng tồi.

Cuối cùng, khi giá trị của khoản vay thấp, kỳ hạn vay ngắn, 3-6 tháng chẳng hạn, sẽ dẫn đến các chi phí thu hồi nợ, chi phí quản lý khoản vay, chi phí phục vụ cao hơn bình thường. Như vậy, khi tách bóc các chi phí mà khoản vay phải chịu, chúng ta sẽ thấy lãi suất khoản vay tương đối hợp lý so với chi phí mà công ty phải trả trên một khoản vay đó".

Để phục vụ khách hàng, doanh nghiệp không triển khai các biện pháp thu hồi nợ cực đoan, thay vào đó dùng AI để hiểu hành vi của khách hàng, phân tích tông giọng của khách hàng và nhân viên thu hồi nợ để điều chỉnh phù hợp.

Với giải pháp "gỡ khó" cho tín dụng tiêu dùng hiện nay, các chuyên gia và các công ty hoạt động trên thị trường cho rằng cần có các biện pháp để người đi vay hiểu đúng tính chất nghiêm trọng của việc "bùng nợ".

Theo chuyên gia kinh tế Cấn Văn Lực, để kiểm soát tình trạng trốn nợ cần làm rõ hệ lụy của việc này, nếu vi phạm cho vào "sổ đen", việc vay mượn sau đó sẽ khó khăn hơn. Đồng thời, cần giúp người dùng hiểu rõ sự khác nhau giữa các công ty tài chính và các ứng dụng tín dụng đen, có hành lang pháp lý quản lý tín dụng đen, cửa hiệu cầm đồ.