Nhiều năm liền dẫn đầu thị phần kem với hai thương hiệu Merino và Celano, thông tin Tập đoàn Kido (mã chứng khoán) bán 51% vốn của công ty ngành hàng lạnh Kido Foods (KDF) cho Nutifood gây chú ý.

Việc bán đi cổ phần một trong những “con cưng” diễn ra trong bối cảnh Kido đang có nhiều kế hoạch lớn: tham gia thị trường trung tâm thương mại, đẩy mạnh mảng bánh kẹo với tham vọng đứng thứ hai và lấn sân mảng gia vị, nước chấm…

Hai bên không công bố cụ thể giá trị thương vụ. Song, theo giá trị chuyển nhượng hơn 24% vốn KDF năm 2024 của Kido với giá 1.069 tỷ, tương ứng định giá công ty này ở mức khoảng 4.450 tỷ đồng (200 triệu USD). Hiện, Kido vẫn giữ 49% cổ phần còn lại của KDF.

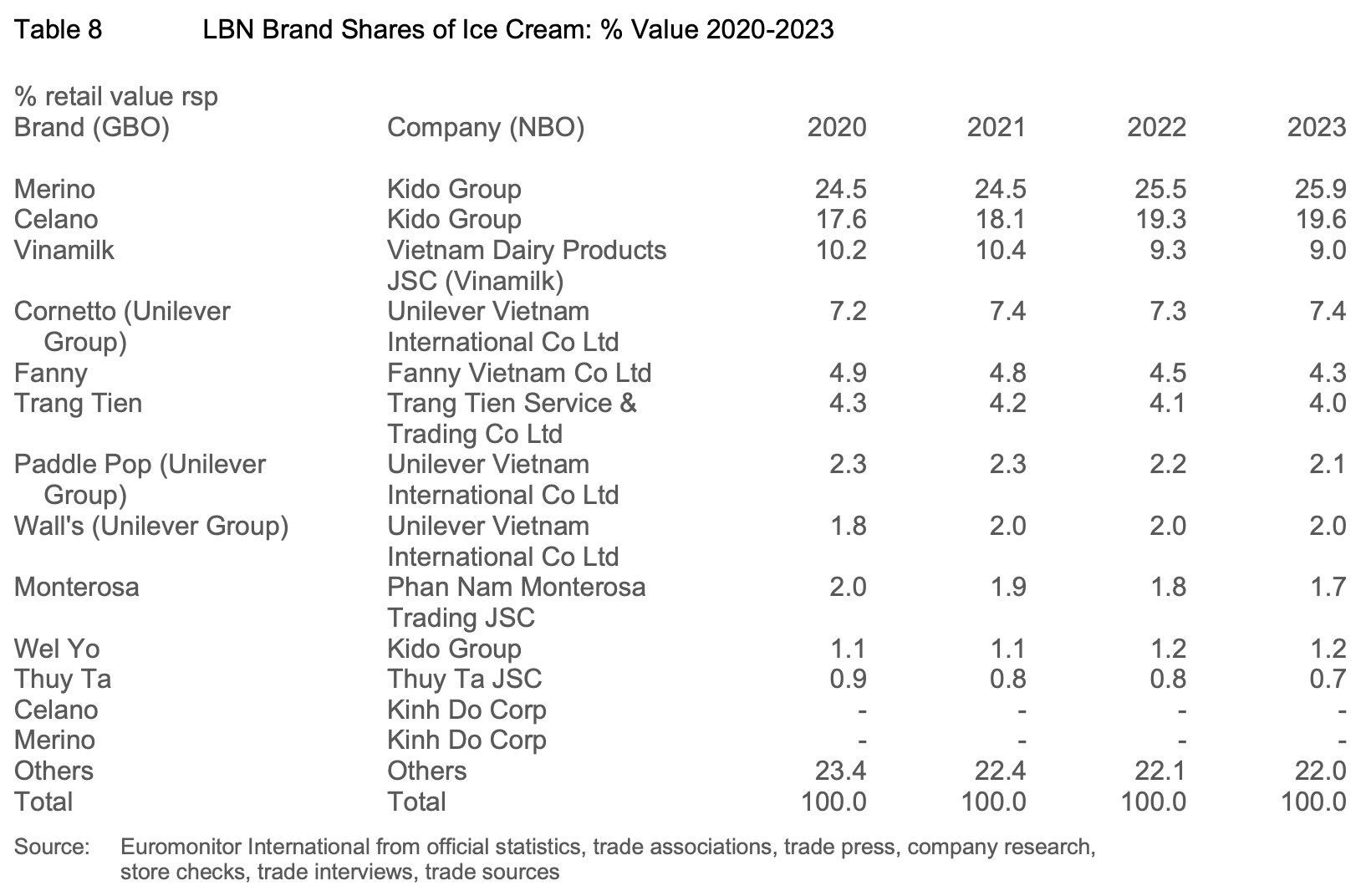

Kido nhiều năm liền dẫn đầu thị phần kem với gần 47%, hai thương hiệu Merino và Celano cũng bỏ xa mọi đối thủ

Trước khi bị chi phối bởi Nutifood, Kido nhiều năm liền dẫn đầu thị phần kem với con số chiếm lĩnh năm 2023 là gần 47%. Thống kê của Euromonitor cho thấy, doanh số KDF tăng trưởng ấn tượng theo từng năm, nắm giữ trên 40% thị phần từ năm 2019 cho đến nay, bất chấp sự cạnh tranh gay gắt của nhiều “ông lớn” trong lẫn ngoài nước.

Các số liệu từ Euromonitor cũng ghi nhận năm 2023, KDF tiếp tục đứng đầu toàn ngành kem khi chiếm tới 47% thị phần. Trong đó, chỉ riêng Merino và Celano, tính độc lập thì hai thương hiệu này cũng đã chiếm lần lượt 25,9% và 19,6% thị phần, cao hơn con số của đơn vị đứng thứ hai và thứ ba trong bảng xếp hạng.

Ảnh: Thị phần thương hiệu kem 2023.

Hiện, KDF đang sở hữu hai nhà máy chế biến tạiCủ Chi - Tp.HCM và VSIP - Bắc Ninh.

Bên cạnh kênh phân phối, khuyến mãi, một trong những yếu tố làm nên thành công của KDF theo báo cáo là đa dạng hương vị, đúng với “insight” thị trường. Ví dụ, kem Merino Xplus của KDF đã trộn kem đậu đỏ với socola trắng và gạo lứt để tạo ra kết cấu giòn. Sản phẩm cũng đa dạng hương vị truyền thống như sầu riêng, khoai môn, đậu đỏ và đậu xanh…

“KDF có lợi thế là sở hữu cơ sở sản xuất của riêng mình, yếu tố giúp tập đoàn rút ngắn thời gian phát triển sản phẩm mới. Điều này cho phép KDF trội hơn so với các đối thủ trong việc theo kịp xu hướng của người tiêu dùng ”, báo cáo năm 2023 của Euromonitor ghi.

“Con cưng” của Kido: Mảng kem bán 10 đồng lãi đến 5 đồng

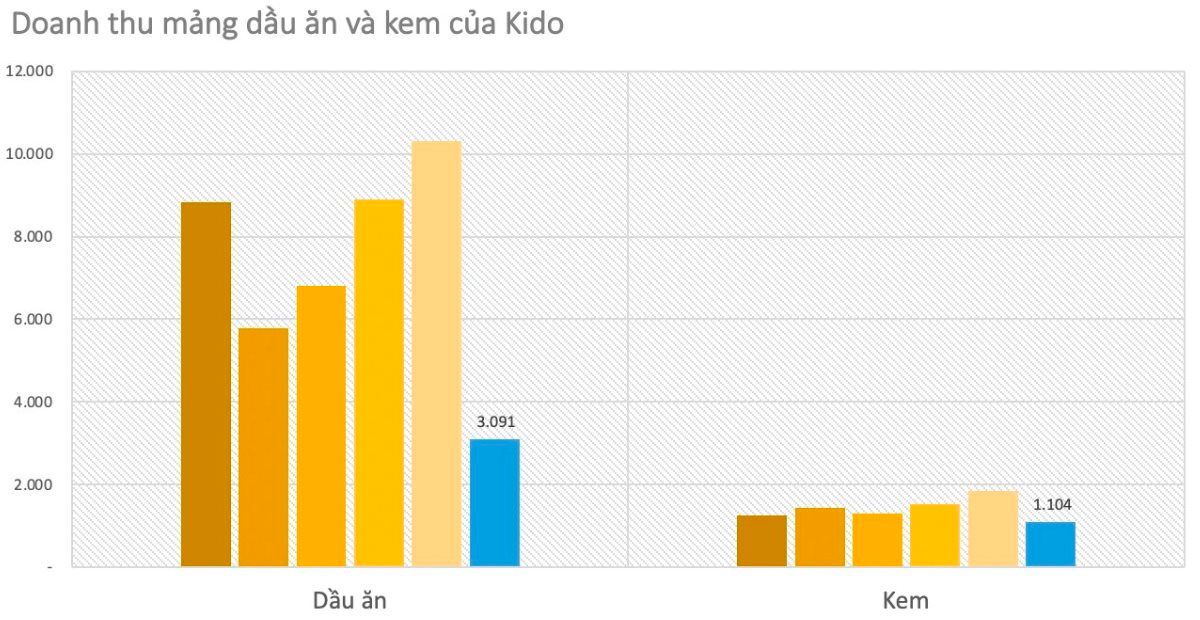

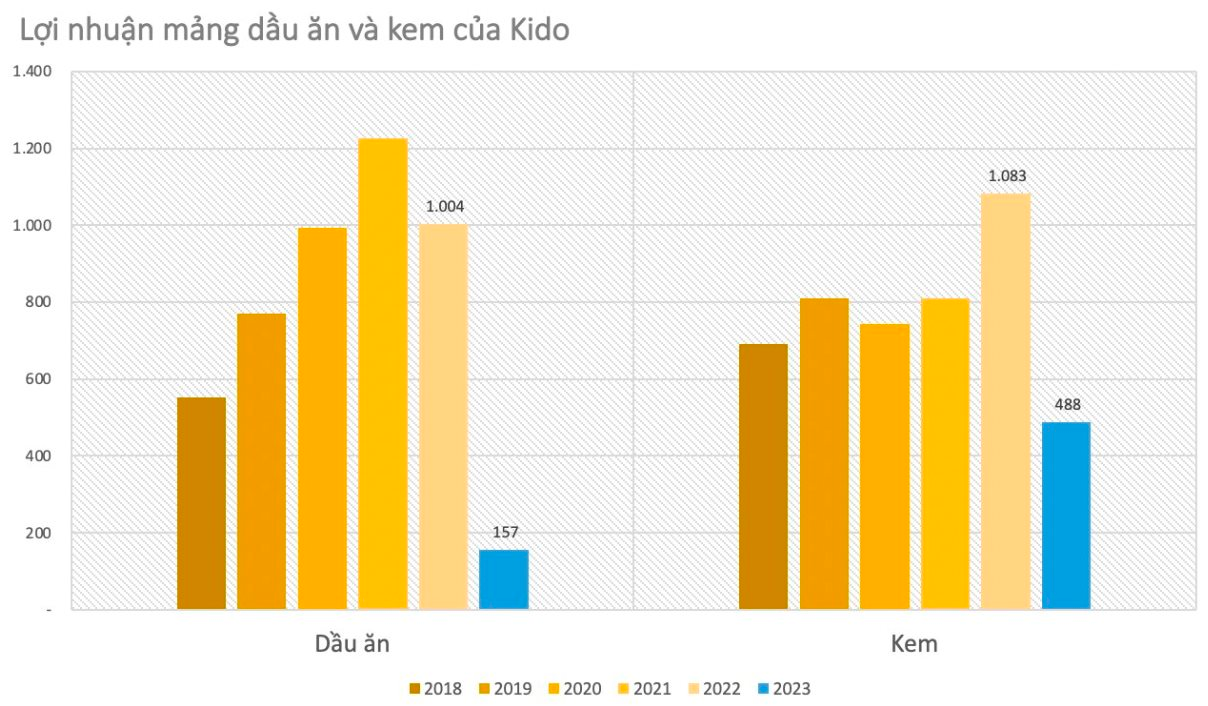

Chưa kể, mảng kem còn mang lại cho Công ty mức sinh lời cực hấp dẫn: thu 10 đồng lãi 5 đồng.

Thống kê cho thấy, giai đoạn 2018-2021, nếu tính về con số tuyệt đối ngành hàng lạnh như sữa chua, kem… chỉ đem về 12-20% doanh thu cho Kido nhưng lại là mảng đem lại một nửa lợi nhuận. Biên lợi nhuận gộp của mảng kem cũng ở mức khá cao, lên đến 50%, trong khi ngành dầu ăn dù đóng góp chính doanh thu song biên lãi gộp khá khiêm tốn khi chỉ đạt 13-17%.

Nói nôm na, cứ 10 đồng doanh thu dầu ăn, Kido cầm về chưa tới 2 đồng lãi gộp; còn với mảng kem, thu về 10 đồng thì Kido đã kiếm lãi tới 5-6 đồng.

Đặc biệt, năm 2022, dù doanh thu chỉ bằng 1/10 mảng dầu ăn, ngành kem thậm chí vượt mặt về lợi nhuận đóng góp với 1.083 tỷ đồng. Tiếp diễn sang 6 tháng đầu năm 2023, mảng dầu chỉ còn đóng góp 157 tỷ lợi nhuận gộp, thì mảng kem mang về hơn 488 tỷ đồng cho Kido.

Trong bối cảnh ngành kem vẫn còn dư địa tăng trưởng, chắc chắn nếu không bán 51% cổ phần Kido vẫn có thể ghi nhận đóng góp lớn về doanh thu và lợi nhuận hàng năm từ KDF.

Ảnh: Mảng kem bán 10 đồng lãi đến 5 đồng.

Ảnh: Mảng kem bán 10 đồng lãi đến 5 đồng.

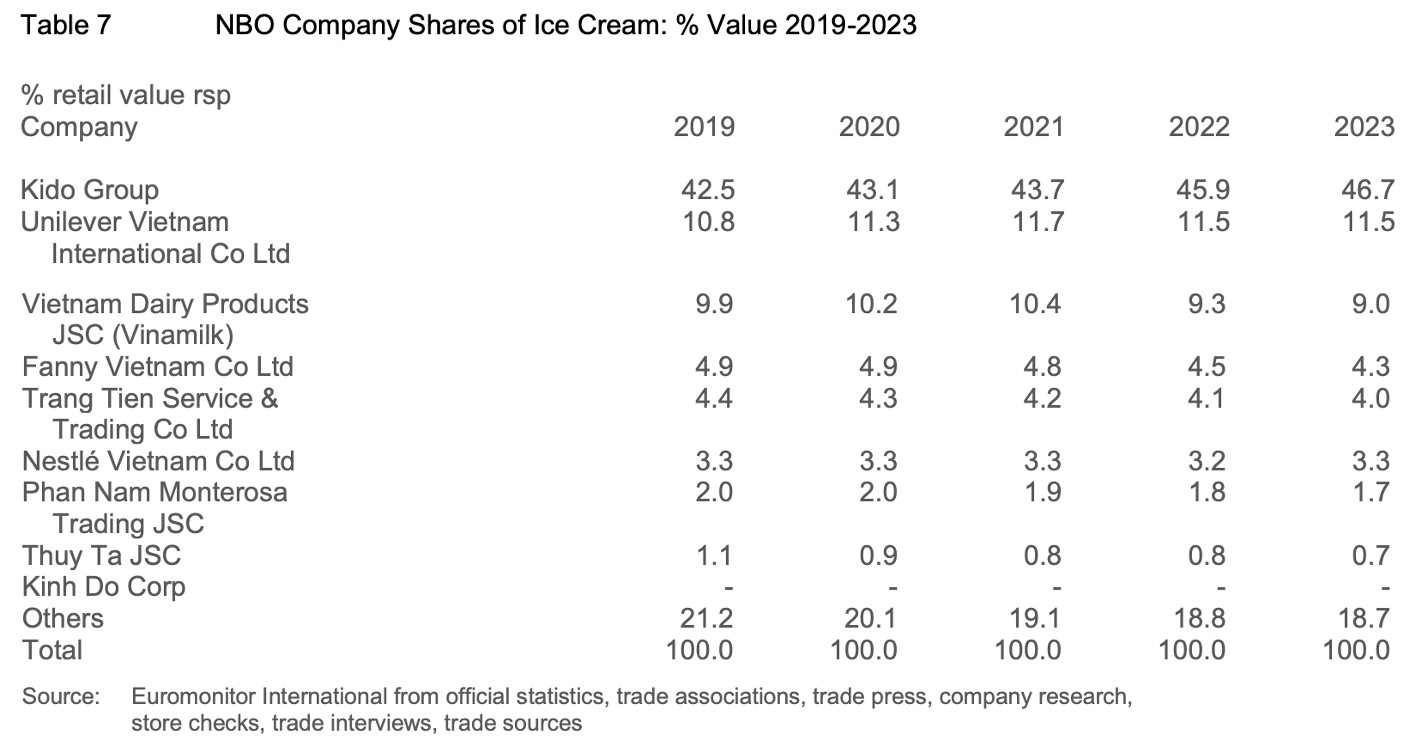

Ngành kem đang là sân chơi của các thương hiệu lớn gồm Kido (47%), Unilever (11,5%), Vinamilk với 9%....

Về thị trường kem, báo cáo từ Euromonitor, ngành kem tiếp tục tăng trưởng 8% lên 4.900 tỷ vào năm 2023. Đây là năm thứ hai ngành kem tăng trưởng dương song với tốc độ chậm hơn so với năm trước, do lạm phát ảnh hưởng đến ngân sách chi tiêu của khách hàng. So với năm 2022, doanh số bán dịch vụ ăn uống tăng cao hơn nhờ sự quay trở lại của du lịch quốc tế đến Việt Nam, sau nhiều năm hạn chế liên quan đến đại dịch.

Doanh số bán lẻ kem mang về nhà cũng tăng 9% lên 1.500 tỷ đồng, song cũng giảm nhiệt trong năm qua. Theo báo cáo, nếu đại dịch thích nghi với “lockdown”, người dân có xu hướng ăn uống tại nhà thì hành vi năm 2023 đã quay lại như hồi trước Covid-19. Ngoài ra, mối lo ngại ngày càng tăng về sức khỏe và thể trạng cũng ảnh hưởng đến nhu cầu kem (thực phẩm được cho là nhiều đường, chất béo…).

Doanh số bán lẻ kem dự kiến sẽ tăng trưởng với tốc độ CAGR 10% trong giai đoạn 2023-2027 lên 7.800 tỷ đồng

Ảnh: Thị phần công ty kem 2023.

Hiện, ngành kem đang là sân chơi của các thương hiệu lớn và có kinh nghiệm. Sau Kido là Unilever với 11,5% thị phần, Vinamilk với 9%....

Về “tân binh” Nutifood, là công ty sữa do vợ chồng ông Trần Thành Hải (bầu Hải) dẫn dắt. Những năm gần đây, Nutifood mở rộng ngành hàng sang cà phê, dinh dưỡng với nhiều hợp tác trong ngoài nước.

Trước khi mua chi phối KDF, Nutifood đã thành lập Trung tâm Nghiên cứu Dinh dưỡng Tp.HCM (NRI), song song xây dựng Viện Nghiên cứu Dinh dưỡng Nutifood Thụy Điển (NNRIS). Do đó, việc kết nạp thêm thành viên mới Kido Foods với 2 thương hiệu số 1 trong ngành kem tại Việt Nam là Celano và Merino là “bước đi tắt” giúp Nutifood mở rộng hệ sinh thái sản phẩm.

Chia sẻ lý do đầu tư vào Kido Foods, ông Trần Bảo Minh, Phó Chủ tịch HĐQT Nutifood cho biết: “Việc đầu tư vào Kido Foods cho phép Nutifood mở rộng được lĩnh vực từ dinh dưỡng tốt cho sức khỏe . Đồng thời, “thương vụ” này cũng cho phép Nutifood làm chủ một hệ thống phân phối ngành hàng đông lạnh với hàng trăm nghìn tủ kem bao phủ rộng khắp từ điểm bán lẻ truyền thống, bán lẻ hiện đại cho đến nhà hàng, khách sạn, các điểm vui chơi giải trí,… trên cả nước. Đó cũng là nền tảng cần thiết giúp Nutifood mở rộng lĩnh vực qua ngành hàng đông lạnh một cách nhanh chóng và hiệu quả nhất” .