Mới đây, ông Phan Dũng Khánh , một chuyên gia tài chính, đã làm việc trong ngành này gần 20 năm, chia sẻ "tai nạn" hy hữu khi dùng thẻ tín dụng của Ngân hàng HSBC.

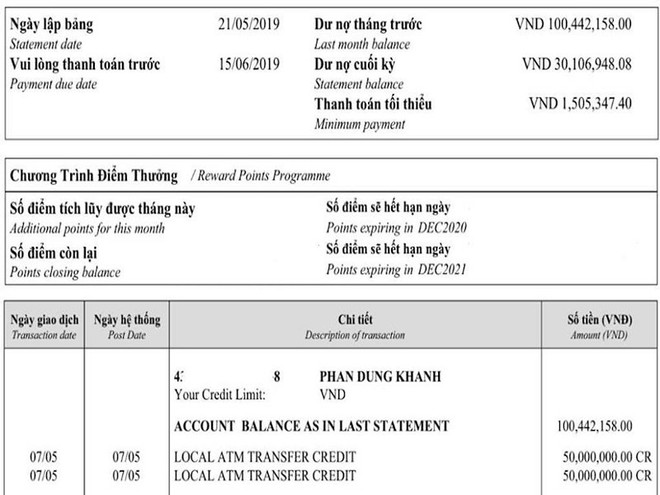

Cụ thể, trong tháng 4 vừa qua, ông Khánh quẹt thẻ tín dụng để mua một số vật dụng với tổng số tiền 100.442.158 đồng và kỳ hạn trả là trước ngày 16-5.

Ngày 7-5, ông Khánh mang tiền đến cây ATM của HSBC để nộp vào tài khoản, trả số chi dùng trên. Vì hạn mức nộp qua ATM mà ngân hàng quy định tối đa chỉ 100 triệu/ngày nên ông Khánh dự định để hôm khác quay lại nộp thêm cho đủ.

Giật mình khi nhận sao kê tiền lãi

Tuy nhiên, do công việc bận rộn và chủ quan vì số nợ còn lại chỉ hơn 400 ngàn nên ông Khánh để đến kỳ sao kê tháng 5 mới trả. Thế nhưng, đến ngày 21-5, khi nhận bản sao kê, khách hàng này mới tá hóa vì số tiền lãi đã lên tới 3 triệu đồng.

“Số lãi này gấp 7,5 lần số tiền gốc tôi còn nợ. Tôi khiếu nại với ngân hàng thì được giải thích là tiền lãi tính trên tổng số tiền 100.442.158 đồng tháng trước và cả 27 triệu tôi quẹt thẻ trong tháng 5 – lẽ ra tháng 6 mới đến hạn thanh toán (vì được cam kết miễn lãi trong 55 ngày)”, ông Khánh bức xúc.

Có thể thấy, HSBC áp dụng cách tính lãi trên tổng số tiền khách đã chi tiêu trong tháng (trường hợp của ông Khánh là hơn 100,4 triệu đồng) chứ không phải số tiền còn nợ (hơn 400 ngàn đồng). Mức lãi này vẫn đang trong mức quy định (lãi quá hạn không được tính quá 150% lãi trong hạn).

Khảo sát thực tế cho thấy lãi suất được tính khác nhau tùy từng ngân hàng hoặc tùy từng dòng thẻ chuẩn, vàng, bạch kim...

Ví dụ như SCB, thẻ VISA sẽ có mức lãi suất từ 17%/năm - 24%/năm, thẻ Master card sẽ có lãi suất từ 17%/năm - 22%/năm. Trong khi đó tại Vietcombank, thẻ tín dụng hạng chuẩn là 18%/năm, thẻ hạng bạch kim sẽ có mức lãi suất là 15%/năm.

HSBC nói gì?

Trả lời thắc mắc của PLO vì sao thẻ tín dụng tính lãi trên cả số tiền trả chậm và giao dịch mới phát sinh, đại diện HSBC cho biết: Một trong những lợi ích mà người dùng thẻ tín dụng nên biết là thời gian miễn lãi tối đa được hưởng khi thực hiện giao dịch mua hàng.

Đối với thẻ tín dụng của HSBC, tùy thuộc vào từng loại thẻ, thời gian miễn lãi là 45 - 55 ngày kể từ ngày giao dịch phát sinh.

Người dùng thẻ tín dụng chỉ có thể được hưởng thời gian miễn lãi này khi số dư cuối kỳ được nêu trên bảng sao kê đã được thanh toán đầy đủ và được ngân hàng ghi nhận trước hoặc đúng ngày đến hạn thanh toán.

Tóm lại, trong trường hợp người dùng thẻ tín dụng không thanh toán đầy đủ tổng số dư nợ cuối kỳ trước hoặc đúng ngày đến hạn thanh toán, tiền lãi sẽ được tính trên toàn bộ số dư kể từ ngày giao dịch phát sinh và trên tất cả các giao dịch mới (kể từ ngày giao dịch phát sinh) cho đến khi toàn bộ số dư chưa thanh toán được thanh toán đầy đủ.

"Nói chung, giống như bất kỳ các sản phẩm và dịch vụ tài chính khác, người dùng thẻ tín dụng nên dành thời gian đọc và hiểu tất cả chính sách của các tổ chức phát hành thẻ.

Đặc biệt đối với việc thanh toán thẻ tín dụng, để tránh mọi khoản tiền lãi không mong muốn, người dùng nên thanh toán số dư trước hoặc đúng ngày đến hạn thanh toán", đại diện HSBC nhắc nhở.

Đại diện ngân hàng HSBC cho biết thêm: Thẻ tín dụng tức là ngân hàng ứng trước cho khách hàng để chi tiêu, thoả thuận giữa hai bên là khách hàng miễn lãi từ 45-55 ngày tùy từng loại thẻ. Nhưng một khi khách hàng không thực hiện đúng cam kết với ngân hàng, giống như chuyện khách hàng bị mất lòng tin.

Do đó, một khi khách hàng không trả đủ số tiền đã chi tiêu, cũng có nghĩa là đã phá vỡ cam kết trong hợp đồng, thì không chỉ có tổng số tiền chi tiêu chưa trả nợ cũng phải chịu lãi mà ngay cả những khoản nợ mới phát sinh, HSBC cũng sẽ không thể cho khách hàng hưởng đặc quyền miễn lãi như đúng qui định được nữa.

Vì vậy, số tiền trả chậm và số tiền chi tiêu phát sinh sẽ vẫn tính lãi cho đến khi khách hàng trả hết mới thôi.

Tiếp tục tìm hiểu chính sách của ngân hàng như SCB, Vietcombank, Vietinbank, Standard Chartered , ACB, MB... thì được biết đến ngày thanh toán, nếu khách hàng nộp tiền vào tài khoản thẻ tín dụng còn thiếu (dù chỉ một đồng) thì ngân hàng đều tính lãi trên tổng số tiền đã chi tiêu.

Tuy nhiên, số ngày tính lãi sẽ khác nhau và không phải ngân hàng nào cũng tính lãi suất đối với các giao dịch mới phát sinh khi nợ cũ chưa trả xong.

Chuyên gia ngân hàng cũng bất ngờ

Chuyên gia tài chính ngân hàng, Tiến sĩ Nguyễn Trí Hiếu nêu quan điểm, nếu vị khách trên trả số tiền đã dùng trong thời gian ân hạn thì không phải tính lãi, bắt đầu qua thời gian ân hạn ngân hàng sẽ tính lãi.

“Tuy nhiên, theo thông lệ chỉ có thể tính lãi theo số dư còn lại trên thực tế chứ không thể nào tính trên tổng số tiền phát sinh trong kỳ. Kể cả khách hàng thanh toán sau kỳ ân hạn thì ngân hàng cũng chỉ được tính lãi theo số dư nợ thực tế”, ông Hiếu nói.

Ở vị trí khách hàng, ông Khánh góp ý: “Cần phải đơn giản hóa các quy định trong sử dụng dịch vụ ngân hàng, minh bạch và dễ hiểu hơn, tạo niềm tin cho người dân khi sử dụng dịch vụ ngân hàng.

Trước tới giờ, tôi vẫn nghĩ là nợ bao nhiêu thì bị tính lãi trên phần đó, giờ mới biết là nợ đã trả rồi vẫn bị tính lãi. Tôi làm trong ngành tài chính lâu như vậy mà còn không nắm hết quy định huống chi người dân bình thường.”

Mặc dù khách hàng dùng thẻ không trả nợ đúng hạn sẽ bị tính lãi trên tổng số tiền đã chi tiêu, nhưng nên chăng, với số tiền chi tiêu phát sinh của kỳ tháng tiếp theo vẫn được miễn lãi theo đúng qui định thì mới phù hợp và "giữ chân" được khách hàng.

Làm sao để không bị mắc bẫy lãi suất thẻ tín dụng?

Thẻ tín dụng là một sản phẩm mang lại rất nhiều tiện ích. Tuy nhiên khách hàng khi dùng thẻ phải đọc kỹ điều khoản hợp đồng, tránh bị thiệt hại. Cách tốt nhất là phải thanh toán trong kỳ và nên thanh toán chuyển khoản để chuyển chính xác đến từng số lẻ (nộp tiền qua ATM khách hàng sẽ không thể thanh toán số lẻ).