Khi năm 2023 hạ màn, Phố Wall và các nhà đầu tư có nhiều lý do để ăn mừng. Chỉ số trung bình công nghiệp Dow Jones đã tăng lên mức cao kỷ lục. Trong khi đó, chỉ số chuẩn S&P 500 và Nasdaq Composite lần lượt tăng 24% và 43%.

Nhưng một năm mới đến đang mang theo những câu hỏi mới cho các nhà đầu tư: Cổ phiếu sẽ đi về đâu?

Mặc dù không có công cụ nào dự đoán chính xác 100% về ba chỉ số Dow Jones, S&P 500 và Nasdaq Composite, một số chỉ báo có mối tương quan chặt chẽ với chuyển động của ba cổ phiếu chính xuyên suốt dòng lịch sử. Một trong số đó có chỉ báo chưa hề dự đoán sai trong suốt 58 năm qua. Và chỉ báo này đang cảnh báo mối lo tiềm ẩn cho các nhà đầu tư.

Chỉ báo suy thoái chưa từng sai kể từ năm 1966.

Các nhà đầu tư ngày nay có rất nhiều dữ liệu để nghiên cứu và đánh giá xem chuyện gì sẽ xảy ra tiếp theo đối với thị trường chứng khoán. Nhưng công cụ dự đoán khả năng suy thoái của Ngân hàng Dự trữ Liên bang (FED) New York dường như đang là manh mối lớn nhất.

FED New York tính chênh lệch lợi suất trái phiếu kho bạc kỳ hạn 10 năm và tín phiếu kho bạc kỳ hạn 3 tháng, từ đó xác định khả năng xảy ra suy thoái kinh tế ở Mỹ trong vòng 12 tháng tiếp theo.

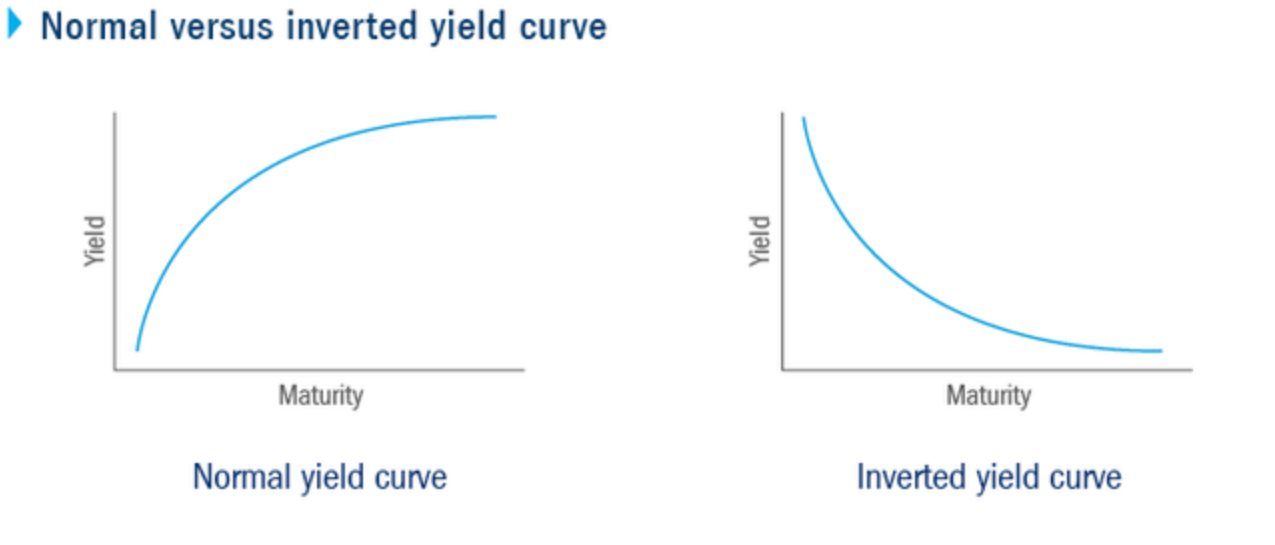

Đường cong lợi suất thông thường (trái) và đường cong lợi suất đảo ngược (phải)

Thông thường, đường cong lợi suất sẽ lồi và dốc lên về bên phải. Lúc này, lợi suất trái phiếu dài hạn sẽ cao hơn so với trái phiếu ngắn hạn. Rắc rối sẽ nảy sinh khi đường cong này bị lõm và dốc xuống về bên phải, hay còn gọi là đường cong lợi suất bị đảo ngược. Khi đó, lợi suất trái phiếu kho bạc kỳ hạn 10 năm thấp hơn trái phiếu kho bạc kỳ hạn 3 tháng.

Đây sẽ là tín hiệu cảnh báo nguy cơ đối với triển vọng kinh tế Mỹ. Mặc dù không phải mọi hiện tượng đảo ngược đều dẫn đến suy thoái kinh tế, nhưng mọi cuộc suy thoái sau Thế chiến thứ hai đều xảy ra sau khi đường cong lợi suất bị đảo ngược.

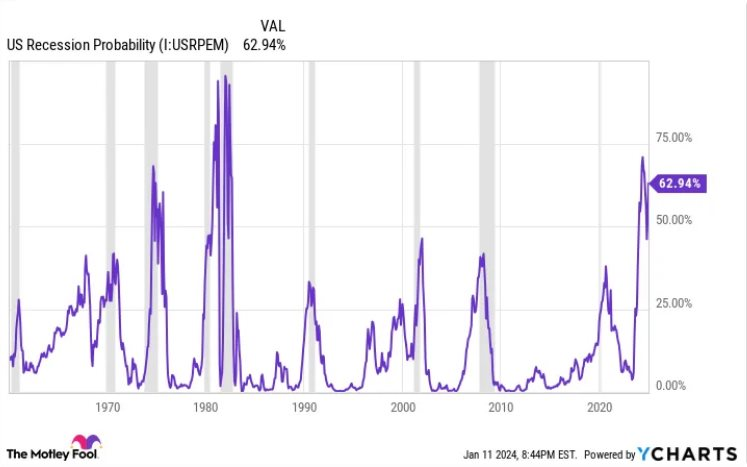

Biểu đồ xác suất suy thoái của Mỹ

Hàng tháng, FED New York cập nhật mô hình dự báo suy thoái kinh tế. Theo như biểu đồ, đường cong lợi suất trái phiếu kho bạc đảo ngược mạnh nhất trong hơn 4 thập kỷ đã xác định 62,94% nguy cơ xảy ra suy thoái kinh tế trước tháng 12/2024.

Công bằng mà nói, chỉ báo suy thoái này từng sai một lần trước đây. Vào tháng 10 năm 1966, khả năng xảy ra suy thoái ở Mỹ trong ngắn hạn đã vượt quá 40%, nhưng chưa có cuộc suy thoái nào xảy ra.

Nhưng kể từ năm đó trở đi, công cụ dự báo của FED New York đáng tin cậy như chuyện mặt trời mọc đằng đông. Từ năm 1966, nếu xác suất xảy ra một cuộc suy thoái ở Mỹ vượt 32%, dự báo sẽ trở thành sự thật. Với xác suất gần 63% của hiện tại, rất có khả năng suy thoái sẽ xảy ra trong năm 2024.

Mặc dù nền kinh tế Mỹ và thị trường chứng khoán không có nhiều mối liên kết, nhưng lợi nhuận doanh nghiệp thường giảm trong thời kỳ suy thoái, từ đó ảnh hưởng đến giá cổ phiếu. Nói một cách đơn giản, cổ phiếu sẽ hoạt động kém nếu suy thoái kinh tế xảy ra trong năm nay.

Nhưng khoan…

Một điều thú vị là chỉ báo suy thoái của FED New York không phải là mối lo ngại duy nhất gắn liền với ngân hàng trung ương. Chính sách tiền tệ của FED cũng có thể đưa ra những manh mối lớn cho thấy điều gì sẽ xảy ra đối với chứng khoán.

"Chính sách tiền tệ" của FED mô tả các hành động cần thiết để tối đa hóa việc làm và giữ tỷ lệ lạm phát hiện hành ở mức ổn định trong thời gian dài. Mặc dù ngân hàng trung ương có sẵn một số công cụ, nhưng phương tiện phổ biến nhất để thực hiện thay đổi là thông qua lãi suất quỹ liên bang.

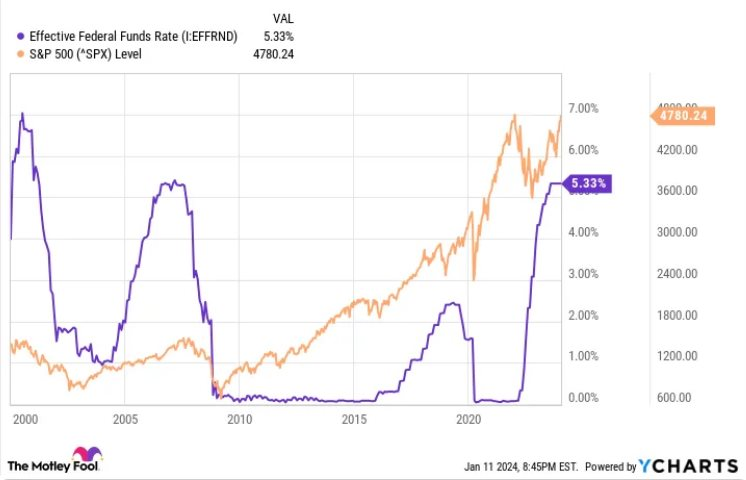

Biểu đồ lãi suất hiệu lực

Các nhà đầu tư thường xem môi trường lãi suất giảm là thuận lợi. vì nó khuyến khích việc cho vay. Nhờ đó, các doanh nghiệp sẽ có vốn để thuê người lao động, mua lại và đổi mới. Ngược lại, môi trường lãi suất tăng có thể được coi là lực cản đối với nền kinh tế đang phát triển. Tuy nhiên, sự so sánh này không hẳn như người ta tưởng.

Ngân hàng trung ương của quốc gia không giảm lãi suất một cách bất chợt. Về mặt lịch sử, FED giảm lãi suất quỹ liên bang khi có dấu hiệu rắc rối rõ ràng xuất hiện. Mặc dù lãi suất thấp có vẻ hấp dẫn đối với các nhà đầu tư, nhưng chúng thường là điềm báo về kết quả hoạt động kém hiệu quả của Phố Wall.

Kể từ đầu thế kỷ 21, FED đã khởi động ba chu kỳ nới lỏng lãi suất, là từ tháng 1/2001, tháng 9/2007 và tháng 7/2019. Sau những đợt cắt giảm lãi suất này, S&P 500 phải mất lần lượt 645 ngày, 538 ngày và 236 ngày để dò đáy.

Vào năm 2024, FED dự báo sẽ có 3 đợt cắt giảm lãi suất. Mặc dù không phải mọi chu kỳ nới lỏng lãi suất trong suốt lịch sử đều là tin xấu đối với Phố Wall, nhưng những năm gần đây cho thấy rắc rối đang ở phía trước.

Song, chúng ta sẽ không bao giờ biết trước chính xác khi nào các cuộc suy thoái sẽ bắt đầu, kéo dài bao lâu hoặc mức độ suy thoái như thế nào. Nhưng lịch sử cho thấy thị trường giá lên đã đẩy chỉ số Dow Jones, S&P 500 và Nasdaq Composite lên những đỉnh cao mới. Điều này có nghĩa là mỗi đợt các chỉ số chứng khoán chính giảm đều là cơ hội mua vào cho các nhà đầu tư kiên nhẫn.

Bất kể điều gì sẽ xảy ra vào năm 2024 đối với nền kinh tế Mỹ và thị trường chứng khoán, các nhà đầu tư kiên nhẫn sẽ được “ngồi mát ăn bát vàng”.