Theo Bloomberg, Việt Nam, nền kinh tế được mệnh danh là “con hổ mới” của châu Á đang dần nhận ra những điều bất lợi khi lọt vào nhóm “những con hổ châu Á”.

8 năm qua, GDP đã tăng trưởng hơn gấp đôi, giúp Việt Nam được liệt kê vào top trên trong nhóm các nền kinh tế tăng trưởng nhanh nhất khu vực.

Tuy nhiên, điều này đi kèm với 1 hệ quả không mấy dễ chịu: không còn đủ điều kiện để được nhận nguồn vốn tài trợ phát triển từ các định chế quốc tế, những khoản vay ưu đãi có mức lãi suất thấp hơn so với thị trường.

Kể từ tháng 7/2017, World Bank đã chấm dứt ưu đãi ODA với Việt Nam, chuyển chủ yếu sang sử dụng nguồn vay kém ưu đãi và tiến tới vay theo điều kiện thị trường. Hiện Việt Nam cũng được Ngân hàng Phát triển châu Á (ADB) xếp vào nhóm B, không còn thuộc diện chỉ nhận những khoản vay ưu đãi.

Trong bối cảnh mới, Việt Nam sẽ phải chuyển sang dựa nhiều hơn vào thị trường trái phiếu, gia nhập nhóm các chứng khoán mới nổi vốn nhận được nhiều sự quan tâm của nhà đầu tư quốc tế trong mấy năm trở lại đây.

Trao đổi với Bloomberg, ông Sebastian Eckardt, chuyên gia kinh tế trưởng của World Bank tại Việt Nam, nhận định đây chính là 1 dấu hiệu rõ ràng cho thấy Việt Nam đã đạt được thành công đáng kể về phát triển kinh tế.

Hiện là 1 nước có thu nhập trung bình, nhu cầu vốn đang tăng rất nhanh do đó vốn tài trợ sẽ không đủ để đáp ứng nhu cầu. Tỷ trọng vốn huy động được từ thị trường vốn phải tăng lên.

Ông Trương Hùng Long, Cục trưởng Cục quản lý nợ và tài chính quốc tế (Bộ Tài chính) cho biết Việt Nam dự định sẽ trông cậy vào thị trường nợ nội địa đang phát triển. Theo ông Long, ở thời điểm hiện tại thì thị trường nội địa có thể đáp ứng đủ nhu cầu vốn.

Tuy nhiên, ở thời điểm này các nhà đầu tư nước ngoài đang kỳ vọng Việt Nam sẽ tham gia sâu hơn vào thị trường nợ quốc tế.

Khoảng 70% trong số 13,2 tỷ USD trái phiếu mà Chính phủ đã phát hành là ở thị trường nội địa, niêm yết bằng VND. Phần còn lại niêm yết bằng đồng USD. Đợt phát hành trái phiếu quốc tế (niêm yết bằng USD) mới nhất là từ tháng 11/2014, khi 1 tỷ USD trái phiếu kỳ hạn 10 năm được bán ra với mức lợi suất 4,8%.

Do bị cả 3 tổ chức xếp hạng tín nhiệm hàng đầu thế giới xếp hạng ở mức thấp hơn so với các quốc gia Đông Nam Á khác như Indonesia và Philippines (các nước này đang được xếp hạng đáng để đầu tư), lợi suất của trái phiếu Việt Nam hiện ở mức cao hơn.

Đến năm 2020, sau 15 năm nhận viện trợ phát triển, Việt Nam sẽ nhận tổng cộng 45 tỷ USD (theo số liệu Bộ Tài chính). Trước năm 2010, thời hạn trung bình của các khoản vay là 30 – 40 năm, với lãi suất trung bình vào khoảng 0,7% - 0,8%/năm.

Sau đó điều kiện vay bị siết chặt hơn, từ năm 2011 – 2015, lãi suất tăng lên 2% và thời hạn cũng giảm xuống còn từ 10 đến 20 năm. Đến nay, bị loại khỏi diện vay ưu đãi sẽ khiến lãi suất của các khoản vay hiện tại bị đẩy lên mức 3,5%, đồng thời kỳ hạn bị rút ngắn một nửa.

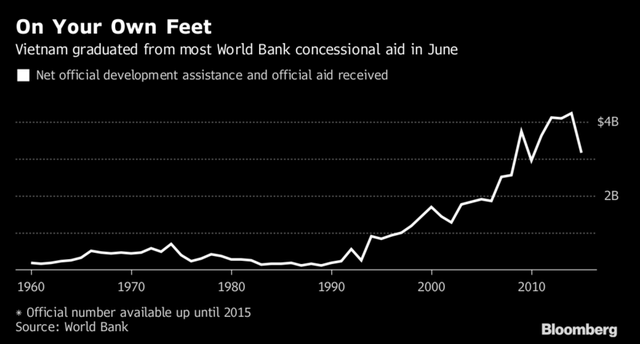

Số vốn ròng mà Việt Nam nhận được từ các khoản vay ưu đãi và viện trợ chính thức từ năm 1960 đến nay. Nguồn: Bloomberg.

Theo ông Andy Ho, CIO kiêm Giám đốc điều hành của quỹ VinaCapital, ngoài chuyện trông cậy vào thị trường vốn, Việt Nam cũng sẽ tìm đến những cách khác như bán tài sản và cải cách thuế. “Có thể vay từ thị trường quốc tế, nhưng vay quá nhiều sẽ rất nguy hiểm”, ông nói.

Ông Ho cũng cho rằng rời khỏi nhóm các nước được vay ưu đãi là tin tốt lành đối với Việt Nam.