Ngày 1/12/2014, Đại hội cổ đông bất thường của CTCP Kinh Đô (KDC) – nay là Kido Group đã thông qua phương án chuyển nhượng 100% cổ phần tại CTCP Kinh Đô Bình Dương (BKD) cho Mondelez International, một trong những tập đoàn bánh kẹo lớn nhất thế giới.

Tổng giá trị chuyển nhượng trước thuế là 9.809 tỷ đồng (tương đương 450 triệu USD theo tỷ giá quy đổi được áp dụng là 21.800 đồng/USD); mức giá trên chưa bao gồm tiền mặt, các khoản phải thu và khấu trừ nghĩa vụ phải trả và tùy thuộc vào các điều chỉnh cụ thể.

Kido đã chuyển giao 80% cổ phần tại BKD cho Mondelez vào trong tháng 6/2015 và chuyển giao nốt 20% cổ phần còn lại đã được chuyển giao vào tháng 9/2016 .

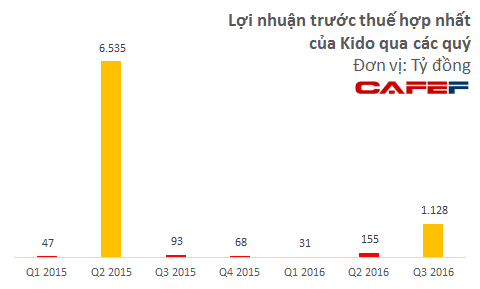

Việc chuyển nhượng cổ phần BKD đồng nghĩa với việc Kido không còn nguồn thu từ mảng bánh kẹo nhưng nó đã giúp doanh nghiệp này thu về khoản lợi nhuận tài chính bất thường trong quý 2/2015 và quý 3/2016.

Chuyển nhượng cổ phần của mảng bánh kẹo giúp lợi nhuận của Kido Group tăng đột biến trong quý 2/2015 và quý 3/2016

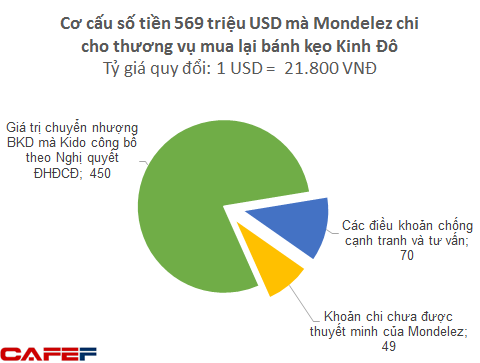

Số tiền Mondelez chi ra cao hơn 2.600 tỷ so với số tiền Kido Group nhận được

Trong khi các báo cáo tài chính của Kido Group chỉ nêu các thông tin hết sức sơ lược về thương vụ bán BKD thì ngược lại, báo cáo của Mondelez lại thông tin rất cụ thể theo quy định của Hoa Kỳ.

Thông tin đáng chú ý nhất là Mondelez công bố đã chi tới 12.404 tỷ đồng ~ 569 triệu USD để mua lại “một mảng hoạt động kinh doanh bánh kẹo tại Việt Nam” – tức cao hơn gần 2.600 tỷ đồng ~ 119 triệu USD so với số tiền mà Kido Group nhận được. Vấn đề là số tiền chênh lệch này đã được chi trả cho những mục đích gì?

Báo cáo của Mondelez cho biết con số 12.404 tỷ đồng là toàn bộ số tiền mà tập đoàn này đã chi trả cho việc mua lại hoạt động kinh doanh bánh kẹo, tài sản sở hữu trí tuệ, chi trả cho các thỏa thuận chống cạnh tranh và tư vấn (non-compete and consulting agreements) cũng như các khoản điều chỉnh khác.

Thực tế là Mondelez đã chi tới 12.601 tỷ nhưng nhận lại 197 tỷ do điều chỉnh giá trị giao dịch.

Bên cạnh số tiền chi trực tiếp để mua lại BKD, Mondelez đã trả 1.518 tỷ đồng ~ 70 triệu USD cho các thỏa thuận chống cạnh tranh và tư vấn.

Đối với thương vụ này, thỏa thuận chống cạnh tranh có thể bao gồm việc Kido và/hoặc các bên liên quan sẽ cam kết không trở lại kinh doanh bánh kẹo trong một khoảng thời gian nhất định.

Theo báo cáo tài chính của Kido Group thì nhiều khả năng doanh nghiệp này không phải là bên được hưởng khoản tiền trên.

Còn lại gần 500 triệu USD được chi trả để mua hoạt động kinh doanh bánh kẹo và tài sản sở hữu trí tuệ - tức vẫn cao hơn 50 triệu USD so với giá trị chuyển nhượng mà Đại hội đồng cổ đông của Kido Group đã thông qua.

Theo tìm hiểu của CafeF, một trong những tài sản sở hữu trí tuệ quan trọng nhất trong thương vụ này là quyền sử dụng thương hiệu Kinh Đô – vốn là một tài sản do công ty TNHH Đầu tư Kido (Kido Invest) nắm giữ.

Trước đây, hàng năm Kinh Đô và các công ty liên quan trong mảng bánh kẹo vẫn phải trả phí cho Kido Invest để được quyền sử dụng nhãn hiệu Kinh Đô.

Như vậy, trong thương vụ Mondelez mua lại toàn bộ mảng bánh kẹo của Kinh Đô, bên cạnh Kido Group thì Kido Invest nhiều khả năng cũng nhận được khoản tiền đáng kể liên quan đến thương hiệu Kinh Đô.

Kido Invest - hiện nắm giữ 8,2% cổ phần của Kido Group - là công ty thuộc sở hữu của gia đình ông Trần Kim Thành và Trần Lệ Nguyên, hai nhân vật chủ chốt trong việc đưa Kinh Đô trở thành thương hiệu dẫn đầu thị trường bánh kẹo Việt Nam.

Vẫn còn 20 triệu USD chưa ghi nhận

Tháng 7/2015, khi hoàn tất mua 80% cổ phần của BKD, phía Mondelez đã chuyển đủ 90 triệu USD vào tài khoản đặt cọc để mua nốt 20% cổ phần còn lại của BKD.

Tuy nhiên, khi số cổ phần này đã được hoàn tất chuyển giao vào cuối quý 3 vừa qua thì mới chỉ có 70 triệu USD được thanh toán và ghi nhận vào kết quả kinh doanh của Kido Group.

Còn lại 20 triệu USD vẫn tạm “treo” dự kiến sẽ được tất toán vào năm 2017 sau khi giải quyết được 2 vấn đề có liên quan đến việc mua bán cổ phần.